มิติหุ้น – สืบเนื่องจากวันที่ 2 เมษายน 2568 สหรัฐอเมริกาเริ่มบังคับใช้มาตรการภาษีนำเข้ารูปแบบใหม่ที่เรียกว่า Reciprocal Tariff (ภาษีตอบโต้) ที่มีจุดมุ่งหมายเพื่อลดการขาดดุลการค้า ส่งผลให้ไทยซึ่งจัดอยู่ในกลุ่มประเทศที่มีดุลการค้าเกินดุลกับสหรัฐฯ เป็นกลุ่มประเทศที่นับว่าถูกคิดภาษีในอัตราที่สูง โดยในเบื้องต้นถูกจัดเก็บภาษีนำเข้าสินค้าสหรัฐฯ ที่ 36% ซึ่งเมื่อเทียบกับภาพรวมถือว่าไทยถูกคิดอัตราภาษีเป็นลำดับที่ 13 จาก 185 ประเทศทั่วโลกที่มีการประกาศ แต่อย่างไรก็ตามสหรัฐฯ ได้เลื่อนอัตราภาษีที่ประกาศใช้ออกไปอีก 90 วัน โดยคงให้มีการจัดเก็บภาษีนำเข้าทุกประเทศในอัตราพื้นฐานที่ 10% ยกเว้นประเทศจีนที่เหลือ 30% และถึงจะมีเหตุการณ์ไม่แน่นอนจากการฟ้องร้องคำสั่งการใช้กฎหมายการขึ้นภาษีตอบโต้โดยมิชอบด้วยกฎหมาย แต่รัฐบาลสหรัฐฯ ก็ยังอยู่ในระหว่างการยื่นอุทธรณ์ ทำให้ภาษีตอบโต้นี้ยังคงถูกใช้งานตามกำหนดการเดิม

ส่งออกไทยเตรียมรับแรงกระแทกหนักส่งผลต่อภาคอุตสาหกรรมที่เน้นการส่งออก

จากภาระภาษีตอบโต้ที่ถูกปรับเพิ่มขึ้นดังกล่าว ส่งผลให้สินค้าส่งออกจากไทยไปสหรัฐฯ ถูกเก็บภาษีทันที 10% และมีแนวโน้มจะถูกจัดเก็บภาษีสูงขึ้นภายใต้ความพยายามในการเจรจาการค้าเพื่อบรรลุข้อตกลงก่อนวันที่ 9 กรกฎาคม 2568 หลังครบกำหนด 90 วัน ส่งผลให้ราคาสินค้าส่งออกไทยเมื่อถูกนำเข้าสู่สหรัฐฯ ราคาจะเพิ่มขึ้นอย่างมีนัยสำคัญและเกิดข้อกังวลว่าสินค้าที่จะปรับระดับราคาขึ้นใหม่นั้น จะยังสามารถขายได้ในปริมาณเท่าเดิมก่อนมีการจัดเก็บภาษีหรือไม่ รวมทั้งต้นทุนที่ปรับเพิ่มย่อมเป็นจุดเริ่มต้นในการตัดสินใจของผู้นำเข้าสหรัฐฯ ที่อาจนำเข้าสินค้าที่สามารถทดแทนกันได้ จากประเทศอื่นที่ถูกจัดเก็บภาษีในอัตราที่ต่ำกว่า ส่งผลให้เกิดความไม่แน่นอนและกดดันให้ภาคส่งออกไทยในปี 2568 อาจมีแนวโน้มแผ่วลง โดยเฉพาะในช่วงครึ่งปีหลัง

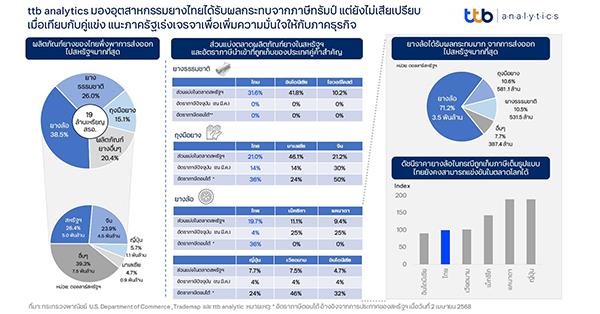

ทั้งนี้ ในส่วนของสินค้าอุตสาหกรรม นอกจากลุ่มสินค้าเครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบที่มีสัดส่วนการส่งออกไปสหรัฐฯ ในอันดับที่ 1 แล้ว ผลิตภัณฑ์ยางที่มีสัดส่วนอยู่ในลำดับ 3 ก็มีความน่ากังวลจากผลกระทบของการชะลอตัวเช่นเดียวกัน โดยจะส่งผลทั้งในมิติของเม็ดเงินทางตรงที่ได้รับจากมูลค่าส่งออกที่มีมูลค่ากว่า 1.9 หมื่นล้านดอลลาร์สหรัฐ โดยเฉพาะส่งออกไปตลาดสหรัฐฯ มีมูลค่าถึง 5 พันล้านดอลลาร์สหรัฐ หรือ 26.4% และในมิติที่เป็นอุตสาหกรรมที่มีห่วงโซ่อุปทานสูงครอบคลุมตั้งแต่ต้นน้ำ เช่น กลุ่มเกษตรกรชาวสวนยาง จนกระทั่งปลายน้ำ เช่น กลุ่มยางรถยนต์ และถุงมือยาง เป็นต้น แต่อย่างไรก็ตาม แม้ภาษีที่ไทยถูกจัดเก็บจะนับว่าอยู่ในอัตราที่สูงเมื่อเทียบกับอดีตที่ผ่านมา แต่การเก็บภาษีในครั้งนี้แต่ละประเทศถูกเก็บถ้วนหน้าในอัตราที่ต่างกัน ดังนั้น การวิเคราะห์ผลกระทบจึงต้องพิจารณาผลกระทบจากภาษีโดยเปรียบเทียบ (Comparative Impact from Tariffs) โดย ttb analytics ได้แยกสินค้าส่งออกเกี่ยวกับผลิตภัณฑ์ยางออกเป็น 3 กลุ่ม ดังนี้

- ยางธรรมชาติ (Natural Rubber) : ซึ่งสหรัฐฯ นำเข้าจากไทยมูลค่า 5 ล้านดอลลาร์สหรัฐ คิดเป็น 31.6% ของมูลค่านำเข้าซึ่งเป็นอันดับ 2 รองจากอินโดนีเซียที่มีมูลค่า 761.4 ล้านดอลลาร์สหรัฐ สัดส่วน 41.8% ซึ่งยางธรรมชาติยังคงได้รับอัตราภาษีนำเข้า 0% โดยไม่ถูกจัดเก็บภาษีภายใต้มาตรการตอบโต้ของสหรัฐฯ เนื่องจากเป็นวัตถุดิบสำคัญที่ไม่สามารถผลิตได้เพียงพอ จากสภาพภูมิอากาศที่ไม่เหมาะสม จึงจำเป็นต้องพึ่งพาการนำเข้าเพื่อใช้ในอุตสาหกรรมภายในประเทศเป็นหลัก อีกทั้งยางธรรมชาติยังไม่อยู่ในรายชื่อสินค้าที่ถูกกำหนดมาตรการตอบโต้ทางการค้าของสหรัฐฯ ทำให้ยางธรรมชาติไม่ได้รับผลกระทบจากภาษีตอบโต้ดังกล่าว ส่งผลให้ไทยอยู่ในสถานะที่ไม่ได้มีความเสียเปรียบหรือได้เปรียบจากมาตรการภาษีทรัมป์ในครั้งนี้ในกลุ่มการส่งออกยางธรรมชาติ

- ถุงมือยาง (Rubber Gloves) : โดยสหรัฐฯ นำเข้าจากไทยมูลค่า 1 ล้านดอลลาร์สหรัฐ ซึ่งเป็นอันดับ 3 รองจากมาเลเซีย และจีนที่มีมูลค่า 1,277.2 และ 586.5 ล้านดอลลาร์สหรัฐ ตามลำดับ ซึ่งเมื่อพิจารณาสถานะก่อนมีการจัดเก็บภาษีนำเข้าแบบตอบโต้ (Reciprocal Tariff) ภาษีการนำเข้าถุงมือยางของไทยถูกคิดในอัตรา 14% เท่ากับมาเลเซีย อย่างไรก็ดี ถ้าหากเป็นกรณีที่ภาษีตอบโต้ถูกบังคับใช้เต็มรูปแบบ จะทำให้ภาษีกลุ่มถุงมือยางของไทยถูกขยับขึ้นเป็น 36% ในขณะที่มาเลเซียอยู่ที่ 24% ส่งผลให้ไทยอาจเสียเปรียบราคาหลังมีการปรับภาษีขึ้นเมื่อเทียบกับมาเลเซีย ในขณะที่จีนถึงแม้ระยะเวลาการผ่อนปรนถูกเลื่อนออกไปแต่คาดว่าไม่น่าจะมีผลเนื่องจากสหรัฐฯ ยังมีภาษีแยกต่างหากที่บังคับใช้แล้วเพื่อจัดเก็บภาษีถุงมือยางจากจีนในอัตรา 50% ส่งผลให้ความสามารถในการแข่งขันที่เปลี่ยนแปลงจากผลกระทบเรื่องภาษีของจีนยังอยู่ในความกังวลและอาจเป็นแต้มต่อให้กับไทยได้บ้างโดยเฉพาะในประเด็นความผันผวนของราคาหลังภาษีที่อาจเกิดขึ้น

- ยางล้อ (Tires) โดยสหรัฐฯ นำเข้าจากไทยปีล่าสุดกว่า 5 พันล้านดอลลาร์สหรัฐ คิดเป็น 19.7% ของมูลค่านำเข้าของสหรัฐฯ ซึ่งเป็นอันดับ 1 มากกว่าคู่แข่งหลักอย่าง เม็กซิโก แคนาดา ญี่ปุ่น เวียดนาม และ อินโดนีเซีย ตามลำดับ ซึ่งเมื่อพิจารณาสถานะก่อนมีการจัดเก็บภาษีภาษีตอบโต้ การนำเข้ายางล้อจากประเทศผู้ส่งออก 6 อันดับแรกถูกคิดในอัตรา 4 % โดยหลังจากการเริ่มประกาศจัดเก็บภาษีภาษีตอบโต้ในช่วงเวลาที่ยังคิดเพียงอัตราภาษีพื้นฐานก็พบว่าแต่ละประเทศยังถูกจัดเก็บในอัตราที่ 10% ยกเว้นเม็กซิโก กับแคนาดาที่ถูกคิดภาษีในอัตรา 25% ซึ่งส่งผลให้ในระยะนี้ไทยยังพอมีข้อได้เปรียบอยู่ แต่หากเกิดในกรณีที่ภาษีตอบโต้ถูกบังคับใช้อย่างเต็มรูปแบบ คาดว่าภาษียางล้อของไทยจะถูกขยับขึ้นเป็น 36% ในขณะที่อีก 3 ประเทศ อาทิ ญี่ปุ่น (24%) เวียดนาม (46%) และอินโดนีเซีย (32%) ส่วนเม็กซิโก และแคนาดาที่เป็นสองผู้ส่งออกหลักรองจากไทยนั้นโดนภาษีฉุกเฉินระดับชาติ (National Emergency Tariffs) ที่ 25% ตั้งแต่ 4 มีนาคม 2568 ที่ผ่านมา ซึ่งหากพิจารณาจากกรณีที่ทุกประเทศโดนเก็บภาษีเต็มรูปแบบจะพบว่าในแง่มุมด้านภาษีไทยอาจมีความเสียเปรียบกับคู่แข่งในบางประเทศ

แม้ผลกระทบจากภาษีตอบโต้ ไทยยังดูมีความสามารถในการแข่งขันอยู่ แต่ในทางปฏิบัติยังอาจเผชิญการแข่งขันจากผู้ประกอบการประเทศคู่แข่งที่ยอมสละส่วนกำไรเพื่อรักษาสถานะการแข่งขัน (Margin Squeeze)

หากพิจารณาผลกระทบจากภาษีโดยเปรียบเทียบ พบว่ากลุ่มยางธรรมชาติ เป็นกลุ่มที่ไม่ได้รับผลกระทบจากภาษีตอบโต้ในครั้งนี้ เนื่องจากการพิจารณาว่าสินค้าใดจะถูกเก็บภาษีเพิ่มขึ้นหรือคงที่นั้นจะขึ้นอยู่กับว่าสินค้านั้นเป็นวัตถุดิบที่สำคัญสำหรับสหรัฐฯ หรืออยู่ในรายชื่อสินค้าที่ถูกกำหนดมาตรการตอบโต้หรือไม่ อาทิ Section 301 ซึ่งยางธรรมชาตินั้นเข้าข่ายทั้งสองข้อ แต่ในกลุ่มที่น่าสนใจในการพิจารณาผลกระทบคาดว่าเป็นกลุ่มยางล้อ เนื่องจากต้องพึ่งพาตลาดสหรัฐฯคิดเป็น 71.2% ของการส่งออกสินค้ากลุ่มยางไปสหรัฐฯ ทั้งหมด ซึ่งเมื่อพิจารณาตามตลาดนำเข้าของสหรัฐฯ ในกลุ่มสินค้ายางล้อ ไทยยังเป็นประเทศผู้ส่งออกยางรถยนต์ไปสหรัฐเป็นอันดับ 1 และต่อเนื่องมาถึง 8 ปี และถึงแม้พิจารณาในมิติของผลกระทบจากที่ไทยโดนภาษีตอบโต้ที่ค่อนข้างสูงเมื่อเทียบกับคู่แข่งอื่น ๆ ที่ส่งออกผลิตภัณฑ์เกี่ยวกับยางเหมือนกัน อย่างไรก็ตาม มิติความได้เปรียบอาจต้องเปรียบเทียบบนมิติด้านอื่นด้วย เช่น ราคาสินค้า และพื้นที่กำไรที่อาจใช้เป็นกลยุทธ์เพื่อสร้างข้อได้เปรียบ

จากการวิเคราะห์กำไรขั้นต้นผ่านงบการเงินของผู้ผลิตยางล้อในแต่ละประเทศที่เป็นกลุ่มผู้ส่งออกยางล้อไปสหรัฐฯ พบว่าไทยยังมีข้อได้เปรียบในส่วนของพื้นที่กำไรเมื่อเทียบกับประเทศคู่แข่งอื่น โดยไทย อินโดนีเซีย แคนาดามีพื้นที่กำไรที่ใกล้เคียงกันที่ 20-21% ในขณะที่เวียดนามมีกำไรขั้นต้นเพียง 14% ดังนั้น บนสถานการณ์ที่มีความเป็นไปได้ว่าผลกระทบอันเกิดจากการคิดภาษีนำเข้าของสหรัฐฯ ที่ส่งผลให้ต้นทุนสินค้าปรับเพิ่มสูงขึ้น ผู้ประกอบการบางรายอาจยอมที่จะสละพื้นที่กำไรของตนเองเพื่อใช้อุดหนุนภาระภาษีของผู้นำเข้าฝั่งสหรัฐฯ ให้เบาบางลง และด้วยอัตราภาษีที่ ณ ปัจจุบัน ถูกคิดในอัตราถ้วนหน้าที่ 10% พบว่าแต้มต่อของการนำพื้นที่กำไรของผู้ประกอบการที่สามารถนำมาชดเชยภาระภาษีพิจารณาแล้วยังอยู่ในประเด็นที่มีความเป็นไปได้ อีกทั้งเมื่อพิจารณาจากความน่าเชื่อของแบรนด์ยางล้อไทยเองที่มีมาตรฐานระดับโลกที่ได้รับการยอมรับ รวมถึงยังเป็นฐานการผลิตของแบรนด์ต่างชาติต่าง ๆ ส่งผลต่อภาพลักษณ์ผลิตภัณฑ์ยางจากไทยให้ดูมีความน่าเชื่อกว่าประเทศคู่แข่งอื่นในภูมิภาคนี้ ไม่ว่าจะเป็นในกลุ่มของอินโดนีเซียและเวียดนาม ส่งผลให้สถานการณ์การส่งออกยางล้อของไทยปัจจุบันอาจยังไม่น่ากังวล กอปรกับผลของราคาพบว่าไทยยังมีข้อเสียเปรียบจากกลุ่มประเทศที่อาจมีข้อได้เปรียบด้านภาษีหลังจากภาษีตอบโต้ถูกบังคับใช้เต็มรูปแบบที่ไทยอาจถูกคิดภาษีที่ 36% ในขณะที่เม็กซิโก กับแคนาดาที่เป็นผู้ส่งออกยางล้อไปสหรัฐฯ เป็นอันดับที่ 2 และ 3 ที่โดนคิดภาษีที่ 25% โดยราคายางล้อส่งออกเฉลี่ยไปสหรัฐฯ ของทั้งสองประเทศสูงกว่าไทยถึง 43.2% และ 89.2% ตามลำดับ ซึ่งเป็นส่วนต่างราคาที่ไทยแม้เผชิญส่วนต่างด้านภาษีกับทั้งสองประเทศ แต่คาดว่าส่วนต่างของราคาสินค้าช่วยให้ราคายางล้อที่แม้ถูกคิดภาษีแล้วก็ยังต่ำกว่าซึ่งช่วยให้ไทยยังมีแต้มต่ออยู่

โดยสรุปจากการวิเคราะห์ผลกระทบของผลิตภัณฑ์ยางของไทยแต่ละประเภทที่ส่งออกไปยังสหรัฐฯ อาจจะได้รับผลกระทบจากภาษีที่ไม่เหมือนกัน โดยเฉพาะยางล้อที่ได้รับผลกระทบมากกว่าผลิตภัณฑ์ยางประเภทอื่นจากการพึ่งพาตลาดสหรัฐฯ เป็นหลัก และถึงแม้ไทยจะมีแต้มต่อในการแข่งขันด้านราคาอยู่บ้าง แต่ผลกระทบจากความไม่แน่นอนและยืดเยื้อของภาษีตอบโต้ดังที่กล่าวมาอาจส่งผลกระทบต่อการเติบโตของส่งออกยางล้อไทยระยะยาวมากขึ้นได้ จำเป็นต้องที่อุตสาหกรรรมยางล้อต้องปรับตัวรองรับภาวะการแข่งขันในตลาดโลกที่สูงขึ้น

ด้วยเหตุนี้ ttb analytics มองว่าในช่วงเวลาที่หลายประเทศเริ่มเดินหน้าเจรจากับสหรัฐฯ เพื่อรักษาความได้เปรียบในการแข่งขันอย่างเป็นรูปธรรม ขณะที่ไทยอาจจะไม่ได้เป็นหนึ่งในประเทศคู่ค้าหลักของสหรัฐฯ จึงอาจไม่ได้รับความสำคัญลำดับต้น ๆ ในการพิจารณาเจรจา ส่งผลให้อุตสาหกรรมยาง รวมถึงสินค้าอื่น ๆ ที่ส่งออกไปยังสหรัฐฯ ต้องรับแรงกดดันด้านต้นทุนและการแข่งขันโดยลำพัง หากภาครัฐมีทิศทางหรือกรอบการดำเนินการที่ชัดเจนมากขึ้น ย่อมเป็นประโยชน์ต่อการปรับตัวของภาคธุรกิจ โดยเฉพาะโลกการค้าที่เต็มไปด้วยความไม่แน่นอนในปัจจุบัน “ความชัดเจน” จึงเป็นปัจจัยสำคัญที่ช่วยให้ภาคธุรกิจของไทย สามารถประเมินความเสี่ยง วางแผนปรับตัว และรักษาความสามารถในการแข่งขันได้อย่างทันท่วงที

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon