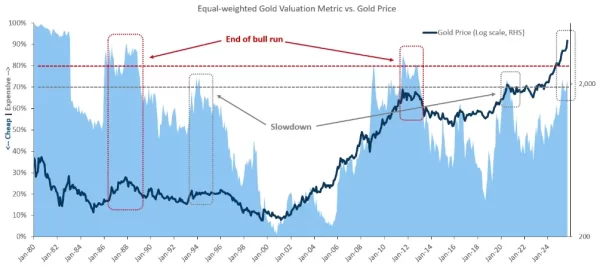

Note: Latest monthly data as of 30 September 2025, gold price was $3,850/oz

Source: Bloomberg, World Gold Council, TISCO Economic Strategy Unit (TISCO ESU)

- ทองคำกลายเป็นสินทรัพย์ที่โดดเด่นมากที่สุดสินทรัพย์หนึ่งในปี 2025 จากการปรับขึ้นของราคาที่สูงกว่า +50% YTD เป็นการปรับขึ้นมากที่สุดในระยะเวลาหนึ่งปีนับตั้งแต่ปี 1979 และทำจุดสูงสุดใหม่ต่อเนื่องจนขึ้นมาเกินกว่า 4,100 ดอลลาร์สหรัฐฯ ต่อออนซ์

- โดยแรงหนุนหลักของทองคำในปีนี้ เราประเมินว่ามาจาก

- สงครามการค้าที่รุนแรงขึ้นมากเมื่อช่วงต้นปี ประกอบกับหลายนโยบายที่คาดเดาได้ยากของปธน.ทรัมป์ ทำให้ค่าเงินดอลลาร์ (DXY Index) อ่อนค่าลงอย่างมีนัย ส่งผลบวกต่อราคาทองคำ

- ความกังวลด้านหนี้สาธารณะของกลุ่มประเทศพัฒนาแล้ว อาทิ สหรัฐฯ ที่ผ่านงบประมาณ One Big Beautiful Bill (OBBB) ซึ่งคาดจะทำให้รัฐบาลสหรัฐฯ ขาดดุลการคลังในระดับสูงไปอีกหลายปี หรือฝรั่งเศสที่เผชิญภาวะไร้เสถียรภาพการเมือง และไม่อาจผ่านงบประมาณรัดเข็มขัดการคลังได้ จนเกิดการเปลี่ยนตัวนายกรัฐมนตรีหลายคนในระยะเวลาสั้น ๆ และญี่ปุ่นที่มีแนวโน้มจะกลับไปใช้นโยบายการคลังและการเงินเชิงผ่อนคลายมากขึ้น แม้จะมีระดับหนี้ต่อ GDP ที่สูงมากเป็นทุนเดิม ทำให้เกิดกระแส Debasement Trade หรือการแสวงหาสินทรัพย์ปลอดภัยเพื่อป้องกันความเสี่ยงการลดมูลค่าของเงิน Fiat

- ซึ่งปัจจัยเฉพาะเหล่านี้ ได้เกิดขึ้นในช่วงที่สภาพแวดล้อมระยะยาว ได้แก่ความเสี่ยงเชิงภูมิรัฐศาสตร์ที่สูง และกระแส De-Dollarization ซึ่งต่างเป็นปัจจัยบวกแก่สินทรัพย์ปลอดภัยอย่างทองคำอยู่แล้ว จนส่งผลให้ราคาทองคำพุ่งสูงขึ้นเกินกว่าที่ทุกสำนักวิเคราะห์คาดไว้

- เราจึงได้จัดทำโมเดลวิเคราะห์เชิงเปรียบเทียบ (Relative Valuations) ของทองคำในปัจจุบันกับปัจจัยหลัก 4 อย่าง ได้แก่

-

- ราคาหุ้น (S&P 500) พบว่าสัดส่วนของทองคำต่อหุ้นอยู่ในระดับที่ยังปกติ

- ราคาน้ำมัน พบว่าราคาทองคำอยู่ในจุดที่สูงมากเมื่อเทียบกับราคาน้ำมัน

- สภาพคล่องโลก (Global M2 Money Supply) พบว่ามูลค่าตลาดทองคำในปัจจุบันอยู่ในระดับที่ค่อนข้างสูงเมื่อเทียบกับสถิติในอดีต และ

- ETF Allocation พบว่าขนาดของ ETF ทองคำเมื่อเทียบกับ ETF ทั้งหมดยังอยู่เพียงประมาณ 2% ซึ่งถือว่ายังไม่สูงเมื่อเทียบกับในอดีต

- และเมื่อนำผลของการเปรียบเทียบมารวมกัน จะพบว่ามูลค่าทองคำในปัจจุบันอยู่ในจุดที่ “ค่อนข้างแพง” แล้ว และเสี่ยงต่อการชะลอตัวหรือการปรับฐาน ทว่ายังไม่เข้าสู่จุด “แพงที่สุด” ซึ่งมักจะเป็นจุดสูงสุดของขาขึ้นในรอบนั้น อาทิ ในปี 1988 หรือปี 2011

- โดยสรุป ด้วย Valuation ที่ค่อนข้างตึงตัว จากการปรับสูงขึ้นต่อเนื่องของราคาในหลายเดือนติดต่อกัน เราจึงประเมินว่ามีโอกาสที่จะเกิดการปรับฐาน (Correction) ขึ้นในตลาดทองคำ เมื่อกระแส Debasement Trade เริ่มแผ่วลง หรือสัญญาณของสภาพคล่องเริ่มชะลอ (สะท้อนผ่านดอลลาร์ที่กลับมาแข็งค่า พร้อม Bond yield ที่เพิ่มสูงขึ้น) ทว่าในภาพระยะยาว เรายังคงมุมมองเป็นบวกจากปัจจัยเชิงโครงสร้าง (Structural factors) ที่สร้างแรงหนุนให้กับสินทรัพย์ปลอดภัยอย่างทองรวมถึงโลหะมีค่า และโอกาสที่อุปสงค์จากการลงทุนผ่าน ETF ยังเร่งตัวขึ้นจากปัจจุบันได้อีกค่อนข้างมาก

Today’s Data Releases

- จีน: ดัชนีราคาผู้ผลิต (PPI) และดัชนีราคาผู้บริโภค (CPI) เดือน ก.ย.

- ญี่ปุ่น เเละยูโรโซน: ผลผลิตภาคอุตสาหกรรม (Industrial Production) เดือน ส.ค.

- สหรัฐฯ: รายงานปริมาณการยื่นขอสินเชื่อที่อยู่อาศัย (MBA Mortgage Applications) สิ้นสุดสัปดาห์ ณ วันที่ 10 ต.ค. และดัชนีราคาผู้บริโภค (CPI) เดือน ก.ย.

Key economic indicators

Source: Bloomberg, TISCO Economic Strategy Unit (TISCO ESU)

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon