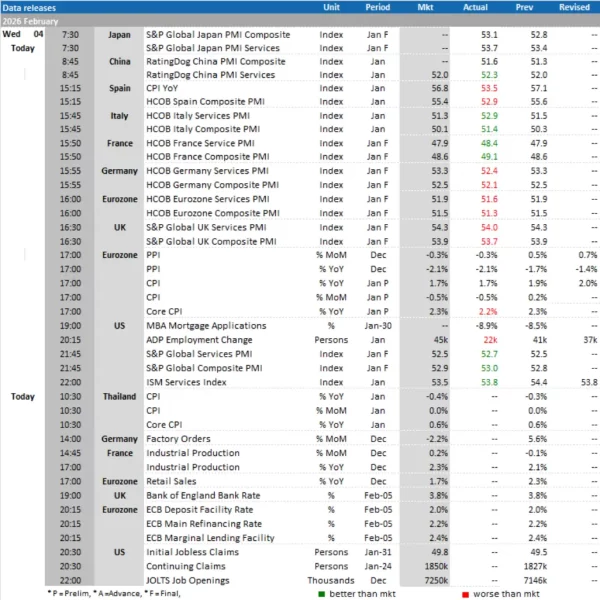

Today’s Data Releases

-

ไทย: ดัชนีราคาผู้บริโภค (CPI) เดือน ม.ค.

-

ยูโรโซน: ยอดค้าปลีก (Retail Sales) เดือน ธ.ค. และผลการประชุมธนาคารกลางยุโรป (ECB Meeting)

-

สหรัฐฯ: จำนวนผู้ขอรับสวัสดิการว่

างงานครั้งแรกและต่อเนื่อง (Initial Claims และ Continuing Claims) สิ้นสุดสัปดาห์ ณ วันที่ 31 และ 24 ม.ค. ตามลำดับ

Key economic indicators

Source: Bloomberg, TISCO Economic Strategy Unit (TISCO ESU)

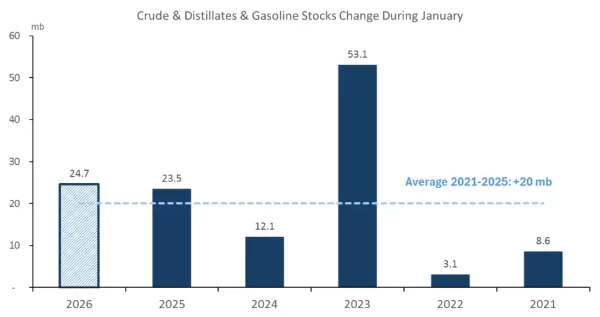

Source: Bloomberg, EIA, TISCO Economic Strategy Unit (TISCO ESU)

-

รายงาน EIA ประจำสัปดาห์ ข้อมูลล่าสุด ณ วันที่ 30 ม.ค. เผยคลังน้ำมันดิบ (Crude oil stocks) ของสหรัฐฯ ลดลง -3.5 ล้านบาร์เรลจากสัปดาห์ก่

อนหน้า มากกว่าที่ตลาดคาด (vs. ตลาดคาดลดลง -2.0 ล้านบาร์เรล) ส่งผลให้ปริมาณน้ำมันดิบคงคลั งในสหรัฐฯ ลดลงเป็น 420.3 ล้านบาร์เรล -

ด้านคลังน้ำมันดีเซล (Distillates stocks) ปรับลดลงเช่นเดียวกันที่ -5.6 ล้านบาร์เรล ขณะที่คลังน้ำมันเบนซิน (

Gasoline stocks) ปรับเพิ่มขึ้นเล็กน้อย +0.7 ล้านบาร์เรล ส่งผลให้การเปลี่ ยนแปลงโดยรวมของคลังน้ำมันดิ บหลัก 3 ประเภทเป็นการลดลงมากถึง -8.3 ล้านบาร์เรล -

ขณะที่หากเทียบตั้งแต่สิ้นปี 2025 (ข้อมูลสุดท้ายวันที่ 26 ธ.ค. 2025) จะพบว่าคลังน้ำมันหลัก 3 ประเภทของสหรัฐฯ ปรับสูงขึ้น +24.7 ล้านบาร์เรล ใกล้เคียงกับเมื่อปีที่แล้ว (+23.5 ล้านบาร์เรล) และค่าเฉลี่ย 5 ปีก่อนหน้า (+20.0 ล้านบาร์เรล) จากปัจจัยฤดูกาลที่

ค่อนข้างอ่อนแอของตลาดน้ำมั นในช่วงต้นปี -

อย่างไรก็ดี การเปลี่ยนแปลงของระดับคลังน้ำ

มันในเดือน ม.ค. ที่ผ่านมา ยังไม่สะท้อนความผิดปกติที่ใกล้ เคียงกับคาดการณ์ของสำนักงานพลั งงานระหว่างประเทศ หรือ IEA ที่คาดว่าจะเกิดภาวะน้ำมั นล้นตลาด (Excess supply) สูงถึง 4 ล้านบาร์เรลต่อวัน ในไตรมาส 1/2026 ซึ่งเราประเมินว่าเป็นคาดการณ์ ภาวะตลาดที่รุนแรงผิดปกติอย่ างมาก -

เนื่องจากหากเปรียบเทียบกั

บในอดีต มีเพียงกรณีเดียวที่ตลาดน้ำมั นโลกเคยเผชิญกับภาวะน้ำมันล้น (Oil glut) ที่รุนแรงกว่าคาดการณ์ดังกล่าว คือช่วงของการล็อคดาวน์ทั่วโลก จากการแพร่ระบาดของเชื้อโควิด- 19 ในช่วงต้น-กลางปี 2020 ที่อุปทานของน้ำมันสูงเกินกว่ าอุปสงค์ถึง 7.3 ล้านบาร์เรลต่อวัน จนเกิ ดปรากฏการณ์ “ราคาน้ำมันดิบติดลบ” ระหว่างวันขึ้น และกินเวลาเพียง 5 เดือน ก่อนจะกลับเข้าสู่สมดุลในเวลาต่ อมา -

ขณะที่ในสถานการณ์ทั่วไปแล้ว

ความไม่สมดุลระหว่างอุปทานและอุ ปสงค์มักไม่สูงไปกว่า +/- 1 ล้านบาร์เรลต่อวันติดต่อกันเป็ นเวลานานนัก แม้ในช่ วงสงครามราคาน้ำมันระหว่างสหรั ฐฯและ OPEC ระหว่างปี 2014-2017 ตลาดน้ำมันก็อยู่ในภาวะอุ ปทานเกินดุลเฉลี่ยเพียง 1.1 ล้านบาร์เรลต่อวันเท่านั้น -

โดยสรุป เราจึงมองว่าความเชื่อว่าตลาดน้ำ

มันเกินดุลอย่างรุนแรงมหาศาลที่ แพร่กระจายอยู่เป็นวงกว้าง ซึ่งอ้างอิงจากคาดการณ์ของ IEA นั้นยังไม่มีหลักฐานเชิงประจั กษ์เป็นที่รองรับ ทว่าความเชื่อดังกล่าวก็ส่ งผลให้การวาง Position ของนักลงทุน Underweight น้ำมันอย่างมาก เมื่อตลาดน้ำมันไม่ได้เกินดุ ลมหาศาลอย่างที่คาด จึงส่งผลให้ ทั้งราคาน้ำมันที่ได้รับตัวเร่ งเพิ่มเติมจากปัจจัยภูมิรั ฐศาสตร์ ปรับสูงขึ้นรุนแรงกว่า +11% YTD ขณะที่หุ้นกลุ่มพลังงาน (S&P 500: Energy Sector) ซึ่งเป็นหุ้นกลุ่มที่เราให้น้ำ หนัก Overweight ใน ESU Outlook สำหรับปี 2026 ก็ปรับสูงขึ้นแล้วกว่า +18% YTD เหนือกว่าดัชนีโดยรวม S&P 500 ที่ปรับเพิ่มขึ้นเพียง +0.5% อย่างมากเช่นเดียวกัน -

ในระยะข้างหน้า เรายังคงคาดการณ์ราคาน้ำมันดิบ WTI ทรงตัวในกรอบ 60-65 ดอลลาร์สหรัฐฯ ต่อบาร์เรลในช่วงต้นปี และมี

โอกาสปรับสูงขึ้นทดสอบระดับ 70 ดอลลาร์สหรัฐฯ ต่อบาร์เรลในช่วงกลาง-ปลายปี 2026

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon