มิติหุ้น-SAK เร่งขยายพอร์ตสินเชื่อเติบโตเท่าตัวใน 3 ปี ก้าวสู่ผู้ให้บริการสินเชื่อรายย่อยระดับชาติ เคาะราคา IPO หุ้นละ 3.70 บาท Book Building นักลงทุนสถาบันแห่จองล้น 8 เท่าพร้อมเข้าเทรดกระดาน SET 8 ธ.ค.นี้

มิติหุ้น-SAK เร่งขยายพอร์ตสินเชื่อเติบโตเท่าตัวใน 3 ปี ก้าวสู่ผู้ให้บริการสินเชื่อรายย่อยระดับชาติ เคาะราคา IPO หุ้นละ 3.70 บาท Book Building นักลงทุนสถาบันแห่จองล้น 8 เท่าพร้อมเข้าเทรดกระดาน SET 8 ธ.ค.นี้

ผู้สื่อข่าว “มิติหุ้น” รายงานว่า บมจ.ศักดิ์สยามลิสซิ่ง หรือ SAK ผู้ให้บริการสินเชื่อรายย่อยแก่ประชาชน ภายใต้ชื่อแบรนด์ ‘ศักดิ์สยาม’ (SAKSIAM) ได้ร่วมพิธีลงนามในสัญญาแต่งตั้งผู้จัดจำหน่ายหุ้นสามัญแก่ประชาชนทั่วไปเป็นครั้งแรก (IPO) โดยแต่งตั้ง บล.ธนชาต จำกัด (มหาชน) เป็นผู้จัดการการจัดจำหน่ายและรับประกันการจำหน่าย และแต่งตั้งผู้จัดจำหน่ายและรับประกันการจำหน่ายอีก 6 ราย ประกอบด้วย บล.บัวหลวง, บล.กสิกรไทย, บล.กรุงไทย ซิมิโก้, บล.ฟินันเซีย ไซรัส, บล.เคจีไอ (ประเทศไทย)และบล.ฟิลิป (ประเทศไทย)เป็นผู้ร่วมจัดจำหน่ายหุ้นสามัญของ SAKในครั้งนี้ด้วย

นักลงทุนสนใจจองล้น

ด้านนางสาวพันทิตา แซ่เอ็ง รองกรรมการผู้จัดการ สายงานธุรกิจวาณิชธนกิจ บริษัทหลักทรัพย์ ธนชาต จำกัด (มหาชน) ในฐานะที่ปรึกษาทางการเงินและผู้จัดการการจัดจำหน่ายและรับประกันการจำหน่าย เปิดเผยว่า จากการสำรวจความต้องการซื้อ (Book Building) ของนักลงทุนสถาบัน เมื่อวันที่ 23 พฤศจิกายน 2563 ที่ผ่านมา ได้รับการตอบรับและแสดงความต้องการซื้อจากนักลงทุนสถาบันและนักลงทุนรายย่อยสนใจจองล้นกว่า 8 เท่า จึงกำหนดราคาหุ้น IPO ที่ 3.70 บาท ซึ่งอยู่ระหว่างเปิดให้ นักลงทุนจองซื้อวันที่ 26-27 และ 30 พฤศจิกายน 2563 และเริ่มเข้าซื้อขายในตลาดหลักทรัพย์ แห่งประเทศไทยเป็นวันแรกในวันที่ 8 ธันวาคม โดยใช้ชื่อย่อหลักทรัพย์ว่า “SAK”

ย้ำแผน 3 ปีโตเท่าตัว

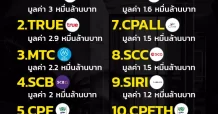

ด้านผศ.ดร.พูนศักดิ์ บุญสาลี ประธานกรรมการบริหาร บมจ.ศักดิ์สยามลิสซิ่ง หรือ SAK กล่าวว่า บริษัทฯ มีเป้าหมายขยายธุรกิจให้เติบโตในทุกมิติภายในอีก 3 ปีข้างหน้า หรือภายในปี 2566 ทั้งจำนวนสาขาที่คาดว่าจะเพิ่มขึ้นเป็น 1,119 สาขา ในทำเลพื้นที่ภูมิภาคเดิมและขยายธุรกิจไปยังภูมิภาคอื่นๆ รวมถึงขยายพอร์ตสินเชื่อเพิ่มเป็น 12,000 ล้านบาท การระดมทุนครั้งนี้ เพื่อเพิ่มก้าวขีดจำกัดในการเข้าถึงแหล่งเงินทุนเพื่อไปขยายธุรกิจผู้ให้บริการสินเชื่อรายย่อย และเพิ่มขีดความสามารถการแข่งขันในทุกมิติจากแผนงานขยายผลิตภัณฑ์สินเชื่อให้มีความหลายมากขึ้น