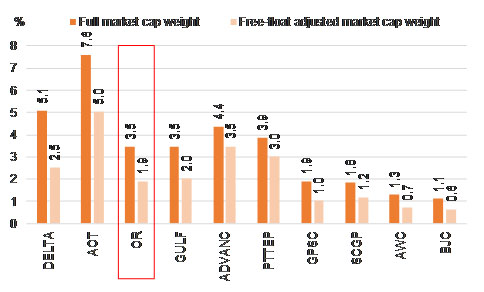

มิติหุ้น – การคำนวณดัชนีของทางตลท.ตามหลักเกณฑ์วิธี Full market cap กลายเป็นช่องโหว่ให้หุ้นที่มี Market cap ขนาดใหญ่แต่มี Free float ต่ำมีอิทธิพลต่อดัชนีได้ในระดับสูง ซึ่งในกรณีของ OR ปัจจุบันนั้นมีความคล้ายคลึงกับตัว DELTA ก่อนหน้านี้เป็นอย่างมาก กล่าวคือมี Market cap ระดับแสนล้าน / มี Free float ในระดับ 20-25% / และถูกคัดเลือกเข้าสู่ดัชนีสำคัญเช่น SET50, SET100, MSCI จนทำให้กองทุน Passive fund ทั้งหลายจำเป็นที่จะต้องเข้าซื้อหุ้นเหล่านี้อย่างหลีกเลี่ยงมิได้ เป็น Upward spiral ต่อราคาหุ้นอย่างต่อเนื่อง

คาดปรากฏการณ์ดังกล่าวจะทำให้ตลาดหลักทรัพย์ (ตลท.) เล็งเห็นถึงปัญหาที่เกิดขึ้นและอาจทำให้มีความเป็นไปได้สูงขึ้นที่ตลท.จะต้องเร่งรัดกระบวนการเปลี่ยนแปลงการคำนวณดัชนีไปเป็นวิธี Free float adjusted market cap ให้เร็วยิ่งขึ้น เพื่อลดผลกระทบที่จะมีต่อ Market participant ทุกภาคส่วน ซึ่งจากการคำนวณของเราล่าสุดพบว่า การปรับขึ้นมาของ OR อย่างก้าวกระโดดนั้น จะทำให้ตัวหุ้นมีโอกาสถูกลดน้ำหนักได้อย่างมีนัยสำคัญ จากราว 3.5% ของดัชนี SET50 ลงมาอยู่ที่ 1.9% ของดัชนี หากสุดท้ายตลท.เลือกที่จะใช้วิธีการคำนวณดัชนีรูปแบบใหม่จริง (Figure 1)

Figure 1. หุ้น 10 อันดับแรกที่คาดว่าจะถูกลดน้ำหนักลงมากสุดในดัชนี SET50 หากตลท.ปรับวิธีคำนวณดัชนีใหม่ไปเป็นรูปแบบ Free-float adjusted market cap

Source: Trinity Research

Source: Trinity Research

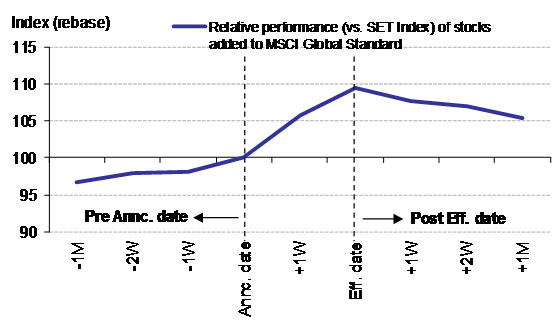

ปรับพอร์ตของนักลงทุนสถาบันต่อไป ซึ่งหากอ้างอิงจากผลการศึกษาของเราในอดีต คาดว่าตัวหุ้นยังมีโอกาสที่จะ Outperform ตลาดได้จนถึงช่วงปลายเดือนนี้ (26 ก.พ.) ซึ่งตรงกับวัน Effective date ของการที่ตัวหุ้นจะถูกบรรจุเข้าไปอยู่ในดัชนี MSCI นั่นเอง ก่อนประเมินราคาหุ้นมีโอกาสอ่อนตัวหลังจากนั้นได้ หลังจากหมดปัจจัยกระตุ้นดังกล่าว (Figure 2)

มองการลงทุนในหุ้น OR ณ ขณะนี้เป็นเพียงการเก็งกำไรระยะสั้นไปตาม Flow แต่มองทางเลือกการลงทุนที่ดีและปลอดภัยกว่าในระยะกลางได้แก่ตัวหุ้นแม่อย่าง PTT จากปัจจัยสนับสนุนต่างๆที่น่าสนใจดังต่อไปนี้

1) เป็นหนึ่งในหุ้นที่อยู่บนธีมการลงทุน Reflation trade ของเราซึ่งได้ประโยชน์จากการปรับขึ้นของราคา Commodities ทั่วโลก

2) PTT คือหนึ่งในหุ้นขนาดใหญ่ลำดับต้นๆที่เตรียมถูกลดน้ำหนักในดัชนี SET50 / SET100 / MSCI จากการเข้ามาในดัชนีของหุ้น OR ซึ่งตามการศึกษาของเราในอดีตพบว่า หุ้นเหล่านี้มักมีการปรับตัวได้ดีขึ้นหลังผ่านพ้นวัน Effective date ไปแล้ว

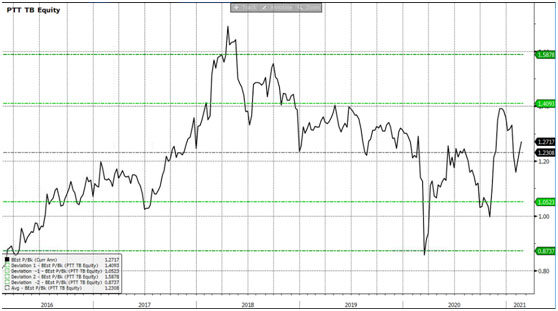

3) Valuation ของ PTT เองอยู่ในระดับที่น่าสนใจเช่นกัน โดยมีระดับ Forward PBV และ Div yield ที่อยู่ใกล้เคียงค่าเฉลี่ย 5 ปีย้อนหลังแล้ว (Figure 3-4) และราคาล่าสุดยังมี Upside จากเป้าหมาย Consensus ที่ 49 บาทอยู่ราว 18.5%

4) จากการคำนวณของเราโดยใช้วิธี SOTP อิงกับราคาตลาด ณ ปัจจุบันของบริษัทลูก PTT ต่างๆ พบว่า ราคาหุ้น OR ที่ 35 บาท Imply ราคาที่เหมาะสมของ PTT แถวบริเวณ 45 บาท หรือมี Upside ถึง 9% จากราคาปัจจุบัน (Figure 5)

5) ที่สำคัญ PTT ไม่ได้เป็นตัวหุ้นที่เสียประโยชน์หากตลท.มีการปรับวิธีคำนวณดัชนีไปเป็น Free float adjusted โดยจากการคำนวณของเราอิงจากราคาปิดเมื่อวานนี้ พบว่าตัวหุ้นจะมีน้ำหนักเพิ่มขึ้นในดัชนี SET50 เล็กน้อยจากเดิมที่ 10.0% มาอยู่ที่ 10.7%

Figure 2. หลังจากผ่านพ้นวัน Effective ที่ตัวหุ้นถูกบรรจุเข้าดัชนี MSCI แล้ว (26 ก.พ.) ประเมินว่าราคาหุ้น OR จะเริ่มหมดปัจจัยกระตุ้นลง

Source: Trinity Research

Figure 3. Forward PBV ของ PTT อยู่ใกล้เคียงกับค่าเฉลี่ยแล้ว

Source: Bloomberg

Source: Bloomberg

Figure 4. Forward div yield ของ PTT อยู่ใกล้เคียงกับค่าเฉลี่ยแล้ว

Source: Bloomberg

Figure 5. ราคาที่เหมาะสมของ PTT ณ ระดับราคา OR ต่างๆ (บนสมมติฐานราคาหุ้นบริษัทลูกอื่นๆคงที่)

![]()

Source: Trinity Research

www.mitihoon.com