ไม่น่าเชื่อว่าผลงาน Q2/66 ของธนาคารพาณิชย์บางแห่งถึงกลับสร้างความเซอร์ไพรส์ได้ขนาดนี้ เพราะถ้าเทียบกับเพื่อนๆด้วยกันงบดีเกิดคาดกันเกือบทั้งนั้นแต่ด้วยมรสุมสินเชื่อเช่าซื้อรถยนต์ ที่มีผลขาดทุนจากรถยึดเข้ามาจำนวนมาก ทำให้ NPLปูดที่ 3.7% เพิ่มขึ้นต่อเนื่องมา 5 ไตรมาส จาก Q1/65 NPL อยู่ที่ 1.6%เท่านั้น และอีกขาธุรกิจด้านโบรกเกอร์หุ้น (อยู่ภายใต้ บล.ภัทรเดิม ก่อนจะควบรวมกัน) ก็ย่ำแย่ตามภาวะตลาดทุนที่ซบเซาลงอย่างน่าใจหายแม้จะครองมาร์เก็ตแชร์ในตลาดหุ้นอยู่อันดับ 1 อยู่ในขณะนี้ และยังเป็นผู้ให้บริการรายใหญ่ด้านธุรกรรม HFT ที่คิดค่าฟีต่ำๆแต่เน้นวอลุ่มแต่ทำไมสุดท้ายวอลุ่มตลาดกับหายไปไหนกว่าครึ่งเป็นเรื่องที่น่าคิด

ผลงานQ2 แย่กว่าคาด

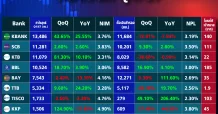

ซึ่งหุ้นธนาคารที่ว่านั่นก็คือ KKP หลังประกาศผลงาน Q2/66 ออกมากำไรหดตัว -32.5% QoQ, -30.7% YoY อยู่ที่ 1,408 ลบ. สร้างความน่าผิดหวังมากหากไปไล่เลียงดูความเห็นของนักวิเคราะห์ที่มี Research ออกหลายๆค่าย โดย Research ได้ระบุว่า เป็นผลจากขาดทุนรถยึดจนต้องมีการตั้งสำรองเพิ่มขึ้นอย่างมาก ส่วนหนึ่งเป็นเพราะการเร่งปล่อยสินเชื่อเมื่อปี 65 จึงกลายมาเป็นหนี้เสียในปีนี้ นอกจากนี้ยังมีต้องต้องสำรองเต็มจำนวนจากหนี้เสียลูกค้ารายใหญ่ที่มีธุรกิจในเมียนมาร์ถูกธนาคารกลางเมียรมาร์สั่งระงับจ่ายคืนหนี้ต่างประเทศอีก

KKP ปรับลดเป้าหมายการดำเนินงาน

นี่จึงเป็นที่มาที่ทำให้ KKP เองก็ได้ประกาศปรับเป้าหมายการดำเนินงานในปี 66 ลงเกือบทั้งหมด โดย ROE จาก 13% เหลือ 11-12 % , Loan growth จาก 13% เหลือ 10%และ NPLปรับขึ้น จาก 3.1% เป็น 3.5% และ credit cost (รวมขาดทุนรถยึด) จาก 2.2% เป็น 2.6-2.8% (1H66 อยู่ที่ 2.7% ) มีเพียง loan spread ที่ยังคงเป้าเดิม 5% (จาก1H66ทำได้ 5.3%)

เจอ 3 เด้งที่ดูไม่สวยเท่าคนอื่น

ด้านนักวิเคราะห์แห่งหนึ่งระบุว่า จากยอดรถยึดค่อนข้างสูง , ดอกเบี้ยขึ้นไม่ได้รับประโยชน์เท่าแบงก์ใหญ่ และแขนธุรกิจโบรกเกอร์ก็ยังถูกกดดันจากวอลุ่มตลาดที่ซบเซาด้วยพบวอลุ่มหดตัวกว่าเท่าตัวจากปีก่อนเกือบแสนลบ.บางวัน ปัจจุบันเหลือ 3 หมื่นลบ. เท่านั้น จึงทำให้จากนี้ไป KKP ก็คงสวยสู้คนอื่นไม่ได้ในเวลานี้ จึงเป็นที่มาของการปรับลดคำแนะนำบางค่ายแนะนำเพียง “ถือ” และบางค่ายมีคำแนะนำ “Underperform” ส่วนหนึ่งก็เพราะปัญหาเรื่องการขาดทุนรถยึดยังจะมีอยู่ไปอีก 1-2 ไตรมาสด้วย

รายใหญ่ให้บริการ HFT

บรรทัดสุดท้ายหากเข้าไปดูข้อมูลส่วนแบ่งการตลาด หรือ มาร์เก็ตแชร์จากวอลุ่มซื้อขายของโบรกเกอร์ จะพบว่าค่ายนี้ มีมาร์เก็ตแชร์สูงสุด 20% และหนีเพื่อนๆ ในวงการอยู่หลายขุม ส่วนหนึ่งค่ายนี้เป็นรายใหญ่ที่ให้บริการ HFT ด้วย ซึ่งว่ากันว่าคิดค่าฟีไม่สูงแต่อาศัยวอลุ่มซึ่งน่าจะเป็นเรื่องที่ดี แต่ผลของมันทำไมวอลุ่มตลาดกลับหดซะขนาดนี้เมื่อเทียบกับตลาดอื่นๆในภูมิภาคหรือที่ไหนๆก็ยังไม่เป็นเหมือนกับตลาดหุ้นไทย หรือว่ามันมีปัจจัยเฉพาะตัวของตลาดหุ้นไทยเท่านั้น เพราะเท่าที่ดูสัดส่วนของกลุ่มนี้ HFT เพิ่มขึ้นอย่างมีนัยสำคัญ 30-40% และถือเป็นการเอาเปรียบรายย่อยจากการอาศัยช่องว่างของความได้เปรียบเมื่อเทียบกับนักลงทุนธรรมดาทั่วไป ตลท.ไม่ควรนิ่งนอนใจควรจะต้องเข้ามาดูปัญหาที่เกิดและดำเนินการให้เกิดความเทียมกันของนักลงทุนทั่วไปด้วย

ติดตามช่องทางมิติหุ้นเพื่อรับข่าวสารตลาดทุนได้ตามลิงค์ด้านล่าง

Web : https://www.mitihoon.com/

Facebook : https://www.facebook.com/mitihoon

Youtube : https://www.youtube.com/@mitihoonofficial7770

Tiktok : www.tiktok.com/@mitihoon