ในภาพใหญ่สภาวะแวดล้อมตลาดโลกในปีนี้ดูจะไม่เอื้อต่อค่าเงินตลาดเกิดใหม่เท่าใดนัก เนื่องจากนโยบายธนาคารกลางหลายแห่งต่างพากันถอนมาตรการกระตุ้นเศรษฐกิจซึ่งฟื้นตัวจากวิกฤติด้านสาธารณสุข นำโดยธนาคารกลางสหรัฐฯ(เฟด) ซึ่งมุ่งเน้นไปที่การเร่งคุมเงินเฟ้ออย่างเข้มข้น โดยข้อมูลบ่งชี้ว่าเงินเฟ้อเดือนมกราคม 2565 ดัชนีราคาผู้บริโภคของสหรัฐฯที่เพิ่มขึ้น 7.5% หรือระดับสูงสุดในรอบ 40 ปียังไม่มีสัญญาณแผ่วลง ท่ามกลางอุปสงค์ที่ฟื้นตัวแข็งแกร่ง การขาดแคลนอุปทาน ตลาดแรงงานตึงตัว รวมถึงการที่ระดับราคาปรับตัวสูงขึ้นเป็นวงกว้างไปสู่ส่วนที่ไม่เกี่ยวข้องกับการ Re-opening อย่างไรก็ตาม เรายังคงมองว่าการเร่งคุมเข้มนโยบายการเงินขณะที่เฟดอยู่ในภาวะหลังชนฝาเช่นนี้ เมื่อถึงจุดหนึ่งตลาดสินทรัพย์เสี่ยงอาจผันผวนอย่างรุนแรง และเฟดต้องหันกลับมาดูเรื่องผลกระทบต่อความมั่งคั่ง (Wealth Effect) แม้ว่าจะยังไม่ใช่ในเวลานี้ก็ตาม

ในภาพใหญ่สภาวะแวดล้อมตลาดโลกในปีนี้ดูจะไม่เอื้อต่อค่าเงินตลาดเกิดใหม่เท่าใดนัก เนื่องจากนโยบายธนาคารกลางหลายแห่งต่างพากันถอนมาตรการกระตุ้นเศรษฐกิจซึ่งฟื้นตัวจากวิกฤติด้านสาธารณสุข นำโดยธนาคารกลางสหรัฐฯ(เฟด) ซึ่งมุ่งเน้นไปที่การเร่งคุมเงินเฟ้ออย่างเข้มข้น โดยข้อมูลบ่งชี้ว่าเงินเฟ้อเดือนมกราคม 2565 ดัชนีราคาผู้บริโภคของสหรัฐฯที่เพิ่มขึ้น 7.5% หรือระดับสูงสุดในรอบ 40 ปียังไม่มีสัญญาณแผ่วลง ท่ามกลางอุปสงค์ที่ฟื้นตัวแข็งแกร่ง การขาดแคลนอุปทาน ตลาดแรงงานตึงตัว รวมถึงการที่ระดับราคาปรับตัวสูงขึ้นเป็นวงกว้างไปสู่ส่วนที่ไม่เกี่ยวข้องกับการ Re-opening อย่างไรก็ตาม เรายังคงมองว่าการเร่งคุมเข้มนโยบายการเงินขณะที่เฟดอยู่ในภาวะหลังชนฝาเช่นนี้ เมื่อถึงจุดหนึ่งตลาดสินทรัพย์เสี่ยงอาจผันผวนอย่างรุนแรง และเฟดต้องหันกลับมาดูเรื่องผลกระทบต่อความมั่งคั่ง (Wealth Effect) แม้ว่าจะยังไม่ใช่ในเวลานี้ก็ตาม

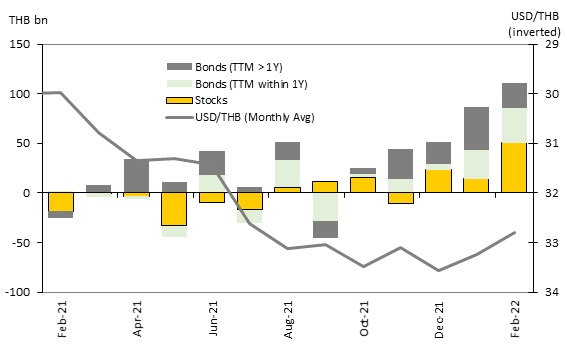

สิ่งที่ขัดแย้งต่อความรู้สึกของหลายภาคส่วน คือเงินบาทกลับแข็งค่าอย่างรวดเร็วในระยะนี้ โดยนับตั้งแต่ต้นปีจนถึง 15 กุมภาพันธ์ มีเงินไหลเข้าในตลาดหุ้นและพันธบัตรรวมเกือบ 2 แสนล้านบาท แม้ว่าข่าวต่างๆจะทำให้นักลงทุนคาดการณ์มากยิ่งขึ้นว่าเฟดจะขึ้นดอกเบี้ยมากและเร็วกว่าเดิม ทั้งนี้ ในบริบทของกระแสเงินทุนเคลื่อนย้ายและแนวโน้มอัตราแลกเปลี่ยนค่าเงินบาท เรามองเป็น 3 ระยะหลัก ได้แก่ ไตรมาสแรกของปีนี้ซึ่งนักลงทุนทั่วโลกหมุนเงินออกจากหุ้นเติบโตสูงมาสู่หุ้น Value หรือแม้แต่พักเงินตลาดเกิดใหม่ที่เศรษฐกิจฟื้นตัวช้าในปี 2564 แต่ปรับตัวดีขึ้นในปีนี้ ธนาคารกลางยังดำเนินนโยบายลักษณะผ่อนคลาย รวมถึงสถานะการลงทุน (Positioning) จากการอ่อนค่าของสกุลเงิน ในปีที่ผ่านมา ทำให้ไทยกลายเป็นจุดหมายปลายทางในรอบนี้ (กราฟด้านล่าง) อย่างไรก็ดี กระแสเงินทุนที่ไหลเข้าออกเร็วอาจมีลักษณะเข้ามาเพื่อหาผลกำไรระยะสั้นภายใต้เงื่อนไขสภาพคล่องในตลาดโลกที่แม้ตึงตัวขึ้นแต่เป็นการตึงตัวจากระดับผ่อนคลายมากเป็นพิเศษ หลังจากนั้นเราคาดว่าในไตรมาส 2 ซึ่งใกล้ถึงเวลาที่เฟดจะลดขนาดงบดุลและดึงสภาพคล่องออกจากระบบอย่างจริงจังผ่านการทำ Quantitative Tightening จะลดทอนโมเมนตัมของเงินทุนไหลเข้า และกดดันเงินบาทให้อ่อนค่าลงได้ แต่เรื่องราวจะยังไม่จบแค่นั้น เรามองต่อไปอีกว่าในช่วงครึ่งหลังของปี 2565 เงินบาทจะกลับมาแข็งค่าอีกครั้ง ขณะที่ความไม่แน่นอนของนโยบายเฟดน่าจะลดลง และการฟื้นตัวของภาคท่องเที่ยวชัดเจนมากขึ้น นอกจากนี้ เรามองว่าการหากธนาคารกลางชั้นนำแห่งอื่น โดยเฉพาะธนาคารกลางยุโรป (อีซีบี) ปรับท่าทีสู่การถอนมาตรการกระตุ้นเศรษฐกิจในระยะข้างหน้า จะหนุนค่าเงินยูโรและกดดันค่าเงินดอลลาร์อีกทางหนึ่ง

ในแง่ปัจจัยพื้นฐาน ดุลบัญชีเดินสะพัดของไทย ได้ผ่านพ้นจุดต่ำสุดไปแล้ว และมีโอกาสพลิกกลับมาเกินดุลในปีนี้ โดยเฉพาะหากจีนเริ่มคลายล็อคนโยบาย Zero COVID จะสร้าง Upside อย่างมีนัยสำคัญต่อดุลบริการของไทย นอกจากนี้ หากอิงจากมุมมองที่ว่าการลงทุนของภาคเอกชนจะเร่งตัวขึ้นในปีนี้ รายได้จากเงินลงทุน (Investment Income) เช่น เงินปันผล ที่โอนกลับสู่ประเทศของบริษัทแม่จะมีแนวโน้มลดลงเมื่อเทียบกับช่วง 1-2 ปีที่ผ่านมา ทั้งหมดนี้จะเพิ่มแรงส่งเชิงบวกอย่างมั่นคงมากขึ้นในช่วงครึ่งหลังของปี

กระแสเงินทุนเคลื่อนย้ายและค่าเงินบาท

Source: Thai Bond Market Association, Stock Exchange of Thailand, Refinitiv, ข้อมูลถึงวันที่ 15 ก.พ. 65

โดย คุณรุ่ง สงวนเรือง

ผู้อำนวยการ ผู้บริหารฝ่ายส่งเสริมธุรกิจโกลบอลมาร์เก็ตส์ ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน)

🚩🚩ห้อง Official Line ห้องไลน์ฟรี มิติหุ้น ทันทุกสถานการณ์การลงทุน หุ้นเด่น หุ้นเด็ดตลอดวัน กับห้องไลน์ @mitihoonwealth ห้องไลน์ที่นักลงทุนเข้าเป็นสมาชิกฟรี ไม่มีเงื่อนไข เพียงคลิกลิงค์นี้ก็เข้าได้เลย และสามารถส่งต่อให้เพื่อนได้