ปัจจัยที่กระทบต่อราคาน้ำมันดิบในเชิงลบ

- นักลงทุนกังวลเกี่ยวกับการแพร่ระบาดของเชื้อ COVID-19 ซึ่งทำให้ประชาชนทั่วโลกจำนวนมากต้องเว้นช่องว่างทางสังคม (Social Distancing) ยุติกิจกรรมทางเศรษฐกิจและกักบริเวณในที่พักอาศัยกระทบความต้องการใช้น้ำมัน ทั้งนี้ Standard Chartered คาดว่าความต้องการน้ำมันของโลกในเดือน เม.ย. 63 จะลดลงจากปีก่อน 10.4 ล้านบาร์เรลต่อวัน และปี พ.ศ.2563 จะลดลงจากปีก่อน 3.39 ล้านบาร์เรลต่อวัน

- ประธานธนาคารกลางสหรัฐฯ สาขา St. Louis นาย James Bullard ประเมินว่าอัตราการว่างงานของสหรัฐฯ ไตรมาส 2/2563 อาจเพิ่มสู่ระดับ 30% ขณะที่อัตราการเจริญเติบโตทางเศรษฐกิจอาจลดลงจากไตรมาสก่อนถึง 50% จำเป็นต้องอาศัยนโยบายการคลังมูลค่า 2.5 ล้านล้านเหรียญสหรัฐฯ ชดเชยกิจกรรมทางเศรษฐิกจที่ลดลงในช่วงเวลาดังกล่าว

- อุปทานน้ำมันมีแนวโน้มล้นตลาดจากการทำสงครามราคาระหว่างซาอุดิอาระเบียและ รัสเซีย รมว. กระทรวงพลังงานซาอุดิอาระเบียเปิดเผยแผนผลิตน้ำมันในเดือน เม.ย. 63 อยู่ที่ 12.3 ล้านบาร์เรลต่อวัน สูงกว่าปริมาณการผลิต เดือน ก.พ. 63 ที่ Reuters รายงานว่าอยู่ที่ระดับ 9.7 ล้านบาร์เรลต่อวัน) ทั้งนี้นักวิเคราะห์ของ Goldman Sachs คาดว่าอุปทานน้ำมันโลกในเดือน เม.ย. 63 จะล้นตลาดประมาณ 6 ล้านบาร์เรลต่อวัน

- Energy Information Administration (EIA) ประเมินปริมาณการผลิต Shale Oil ในสหรัฐฯ เดือน เม.ย. 63 จะเพิ่มขึ้นจากเดือนก่อน 20,000 บาร์เรลต่อวัน อยู่ที่ 9.1 ล้านบาร์เรลต่อวัน เนื่องจากการผลิตจากแหล่ง Permian เพิ่มขึ้นชดเชยจากแหล่งอื่นที่ลดลง

- EIA รายงานปริมาณสำรองน้ำมันดิบเชิงพาณิชย์ที่สหรัฐฯ สัปดาห์สิ้นสุดวันที่ 13 มี.ค. 63 เพิ่มขึ้น จากสัปดาห์ก่อน 9 ล้านบาร์เรล อยู่ที่ 453.7 ล้านบาร์เรล สูงสุดในรอบ 8 เดือน

- ICE รายงานสถานะการลงทุนสัญญาน้ำมันดิบ Brent ในตลาดลอนดอน สัปดาห์สิ้นสุดวันที่ 17 มี.ค. 63 กลุ่มผู้จัดการกองทุนปรับสถานะถือครองสุทธิ (Net Long Position) ลดลงจากสัปดาห์ก่อน 74,850 สัญญา มาอยู่ที่ 78,505 สัญญา

ปัจจัยที่กระทบต่อราคาน้ำมันดิบในเชิงบวก

- ธนาคารกลางสหรัฐฯ (Fed) ลดอัตราดอกเบี้ยนโยบายลง 1 % มาอยู่ที่ระดับ 0-0.25% วันที่15 มี.ค. 63 ซึ่งเป็นการลดฉุกเฉินก่อนกำหนดการประชุมวันที่ 17-18 มี.ค. 63 และเป็นการลดครั้งที่ 2 ในปีนี้

- รัฐบาลสหรัฐฯ ออกมาตรการช่วยเหลือประชาชนที่ได้รับผลกระทบไวรัส COVID-19 โดยประธานาธิบดีสหรัฐฯ นาย Donald Trump ลงนามในกฎหมายให้การตรวจโรคฟรี และอนุญาตให้ ลางานโดยไม่หักเงินเดือน วงเงินรวม 05 แสนล้านเหรียญสหรัฐฯ และ ลงนามในกฎหมาย “Families First Coronavirus Response Act” ซึ่งครอบคลุมถึงมาตรการแจกเงินแก่ชาวอเมริกันมูลค่ารวม 5 แสนล้านดอลลาร์สหรัฐฯ

- ประธานาธิบดีสหรัฐฯ สั่งการให้กระทรวงพลังงานพิจารณาจัดซื้อน้ำมันดิบเข้าเก็บในคลังสำรองปิโตรเลียมเชิงยุทธศาสตร์ (Strategic Petroleum Reserve หรือ SPR) ที่ปัจจุบันมีน้ำมันสำรองปริมาณ 635 ล้านบาร์เรล และสามารถเก็บน้ำมันได้อีก 77 ล้านบาร์เรล ซึ่งเป็นครั้งแรกที่ประธานาธิบดีสหรัฐฯ สั่งการให้บรรจุน้ำมันเข้า SPR ในรอบเกือบ 19 ปี

- ธนาคารกลางยุโรป (ECB) ประกาศโครงการซื้อสินทรัพย์ฉุกเฉินเพื่อรับมือกับโรคระบาด (Pandemic Emergency Purchase Program) โดยการซื้อหลักทรัพย์ของภาคเอกชนและภาครัฐ วงเงินรวม 7.5 แสนล้านยูโร (8.2 แสนล้านดอลลาร์) ถึงสิ้นปีนี้

- ธนาคารกลางอังกฤษ (BoE) ประกาศลดอัตราดอกเบี้ยนโยบายลง 0.15% สู่ระดับ 0.10% และใช้มาตรการผ่อนคลายเชิงปริมาณ (QE) เพิ่มวงเงินในการซื้อพันธบัตรอีก 2 แสนล้านปอนด์ (ประมาณ 2.3 แสนล้านดอลลาร์สหรัฐฯ)

- CFTC รายงานสถานะการลงทุนสัญญาน้ำมันดิบ WTI ในตลาดนิวยอร์กและตลาดลอนดอน สัปดาห์สิ้นสุดวันที่ 17 มี.ค. 63 กลุ่มผู้จัดการกองทุนปรับ Net Long Position เพิ่มขึ้นจากสัปดาห์ก่อน 20,341 สัญญา มาอยู่ที่ 145,595 สัญญา

- Baker Hughes Inc. รายงานจำนวนแท่นขุดเจาะน้ำมันดิบ (Rig) ในสหรัฐฯ สัปดาห์สิ้นสุด วันที่ 20 มี.ค. 63 ลดลงจากสัปดาห์ก่อน 19 แท่น มาอยู่ที่ 664 แท่น ลดลงมากสุดตั้งแต่เดือน เม.ย. 62

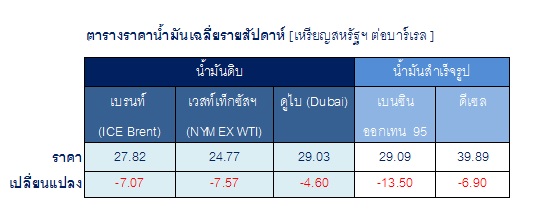

แนวโน้มราคาน้ำมัน ราคาน้ำมันดิบ ICE Brent ปิดตลาดต่ำกว่าระดับ 30 ดอลลาร์สหรัฐฯ ต่อบาร์เรล ติดต่อกันเป็นวันที่ 4 จากภาวะอุปทานล้นตลาด หลังสงครามราคาน้ำมันระหว่างผู้ผลิตรายใหญ่ยังคงดำเนินต่อเนื่องแม้ความต้องการใช้ลดลงรุนแรงจากการแพร่ระบาดของ COVID-19 ด้าน Rig ขุดเจาะน้ำมันดิบในสหรัฐฯ ล่าสุดลดลงมากสุดตั้งแต่เดือน เม.ย. 62 มาแตะระดับต่ำสุดตั้งแต่เดือน ม.ค. 63 โดยนักวิเคราะห์ชี้ว่าจะมีแนวโน้มลดลงต่อเนื่อง เพราะกิจกรรมขุดเจาะน้ำมันดิบลดลงตามราคาน้ำมันดิบที่ตกต่ำ และใช้เวลาในการตอบสนองประมาณ 3-4 เดือนหลังจากเกิดวิกฤติราคา ทั้งนี้ EIA คาดการณ์ว่าปริมาณการผลิตน้ำมันดิบในสหรัฐฯ ในปี พ.ศ. 2564 จะลดลงจากปีก่อน 300,000 บาร์เรลต่อวัน มาอยู่ที่ 12.7 ล้านบาร์เรลต่อวัน ลดลงครั้งแรกในรอบ 5 ปี โดยเป็นการปรับประมาณการณ์จากเดิมซึ่งคาดว่าปริมาณการผลิตในปี พ.ศ.2564 จะเพิ่มขึ้นจากปีก่อน 400,000 บาร์เรลต่อวัน มาอยู่ที่ 13.6 ล้านบาร์เรลต่อวัน นอกจากนี้ Reuters รวบรวมข้อมูลว่าบริษัทผู้ผลิตน้ำมันดิบในทวีปอเมริกาเหนือลดค่าใช้จ่ายในปี พ.ศ. 2563 ลง เฉลี่ยประมาณ 30% ส่วนทางด้านความเคลื่อนไหวของบริษัทผู้ผลิต Shale Oil ในสหรัฐฯ ล่าสุด บริษัท Parsley Energy และ บริษัท Pioneer Natural Resources เรียกร้องให้คณะกรรมการกำกับกิจการของรัฐเท็กซัส ในสหรัฐฯ พิจารณาการกำหนดเพดานการผลิตน้ำมันดิบสำหรับบริษัทขนาดใหญ่ โดยชี้ว่าถ้าไม่กระทำการใดอาจทำให้ราคาน้ำมันดิบลดลงสู่หลักหน่วย ทั้งนี้ ในอดีต เคยมีการกำหนดเพดานเช่นนี้ช่วงทศวรรษที่ 1930 เพื่อใช้เป็นกลไกในการควบคุมราคาน้ำมัน อย่างไรก็ตาม ได้ยกเลิกไปในช่วงทศวรรษที่ 1970 ขณะเดียวกัน เจ้าหน้าที่กระทรวงพลังงานสหรัฐฯ มีแผนจะเดินทางไปซาอุดีอาระเบียเพื่อหารือถึงแนวทางในการรักษาเสถียรภาพตลาดน้ำมัน ซึ่งการหารืออาจต้องใช้เวลาหลายเดือน นอกจากนี้ คณะกรรมการกำกับกิจการของรัฐเท็กซัส ในสหรัฐฯ ได้เจรจากับนาย Mohammad Barkindo เลขาธิการของ OPEC ถึงความเป็นไปได้ในการร่วมมือควบคุมการผลิตน้ำมันดิบ อย่างไรก็ตาม API กล่าวว่าการกำหนดโควต้าจะไม่ได้ผล ด้านเทคนิคสัปดาห์นี้คาดว่าราคาน้ำมันดิบ ICE Brent จะเคลื่อนไหวอยู่ในกรอบ 22-29เหรียญสหรัฐฯ ต่อบาร์เรล และน้ำมันดิบ NYMEX WTI อยู่ในกรอบ 20-27 เหรียญสหรัฐฯ ต่อบาร์เรล ราคาน้ำมันดิบ Dubai จะะเคลื่อนไหวอยู่ในกรอบ 23-30 เหรียญสหรัฐฯ ต่อบาร์เรล

สถานการณ์ราคาน้ำมันเบนซิน

ราคาน้ำมันเบนซินเฉลี่ยรายสัปดาห์ลดลงเนื่องจากประชาชนทั่วโลกวิตกต่อการแพร่ระบาดของเชื้อไวรัส COVID-19 ทำให้ต่างเก็บตัวอยู่ในที่พักอาศัย และเดินทางน้อยลง Rystad สำนักวิจัยด้านพลังงานรายงานความต้องการใช้น้ำมันเบนซินของสหรัฐฯ ซึ่งเป็นผู้บริโภคน้ำมันเบนซินรายใหญ่ ใน 2-3 สัปดาห์ข้างหน้ามีแนวโน้มลดลงจากปัจจุบัน 4.5 ล้านบาร์เรลต่อวัน สู่ระดับ 2.5 ล้านบาร์เรลต่อวัน ด้านเอเชียสำนักวิเคราะห์ด้านพลังงาน FGE คาด อุปสงค์น้ำมันเบนซินในภูมิภาคเอเชียไตรมาส 1/63 จะลดลงประมาณ 800,000 บาร์เรลต่อวัน ล่าสุด บริษัท PetroVietnam ของเวียดนามลดอัตราการกลั่นที่โรงกลั่น Dung Quat (กำลังการกลั่น 148,000 บาร์เรลต่อวัน) จาก 108% ช่วงปลายเดือน ก.พ. 63 มาสู่ระดับ 105% และหากสำรองน้ำมันสำเร็จรูปอยู่ในระดับสูงอาจลดสู่ 100% ด้านปริมาณสำรอง EIA รายงานปริมาณสำรอง น้ำมันเบนซินเชิงพาณิชย์ในสหรัฐฯ สัปดาห์สิ้นสุด 13 มี.ค. 63 ลดลงจากสัปดาห์ก่อน 6.2 ล้านบาร์เรล อยู่ที่ 240.8 ล้านบาร์เรล ต่ำสุดในรอบ 3 เดือน และ IES รายงานปริมาณสำรอง Light Distillates เชิงพาณิชย์ที่สิงคโปร์ สัปดาห์สิ้นสุดวันที่ 18 มี.ค. 63 ลดลงจากสัปดาห์ก่อน 430,000 บาร์เรล อยู่ที่ 14.16 ล้านบาร์เรล ด้านเทคนิคในสัปดาห์นี้คาดว่าราคาน้ำมันเบนซินจะเคลื่อนไหวอยู่ในกรอบ 23-30 เหรียญสหรัฐฯ ต่อบาร์เรล

สถานการณ์ราคาน้ำมันดีเซล

ราคาน้ำมันดีเซลเฉลี่ยรายสัปดาห์ลดลงเนื่องจาก Platts รายงานน้ำมันดีเซล Arbitrage จากเอเชียสู่ยุโรปปิด เนื่องจากค่าขนส่งเพิ่มขึ้น และ Reuters รายงานความต้องการใช้น้ำมันดีเซลในตะวันออกกลางช่วงเทศกาลรอมฎอน (23 เม.ย. -23 พ.ค. 63) มีแนวโน้มลดลงจากมาตรการจำกัดการเดินทาง ด้านปริมาณสำรอง IES รายงานปริมาณสำรอง Middle Distillates เชิงพาณิชย์ที่สิงคโปร์ สัปดาห์สิ้นสุดวันที่ 18 มี.ค. 63 เพิ่มขึ้นจากสัปดาห์ก่อน 850,000 บาร์เรล อยู่ที่ 12.32 ล้านบาร์เรล อย่างไรก็ตามโรงกลั่น Refinery and Petrochemical Integrated Development หรือ RAPID (กำลังการกลั่น 300,000 บาร์เรลต่อวัน) ในมาเลเซียหยุดดำเนินการ หลังเกิดเหตุเพลิงไหม้ที่หน่วยผลิตน้ำมันดีเซล Hydrotreater เมื่อวันที่ 15 มี.ค. 63 มีผู้เสียชีวิต 5 ราย และ สำนักงานสถิติแห่งชาติของจีนรายงานปริมาณการผลิตน้ำมันดีเซลเดือน ม.ค.-ก.พ. 63 อยู่ที่ระดับ 3.2 ล้านบาร์เรลต่อวันลดลงจากปีก่อน 14.7% และ EIA รายงานปริมาณสำรอง Distillates เชิงพาณิชย์ที่สหรัฐฯ สัปดาห์สิ้นสุด 13 มี.ค. 63 ลดลงจากสัปดาห์ก่อน 3 ล้านบาร์เรล อยู่ที่ 125.1 ล้านบาร์เรล ต่ำสุดในรอบ 3 เดือน ทางเทคนิคในสัปดาห์นี้คาดว่าราคาน้ำมันดีเซล จะเคลื่อนไหวอยู่ในกรอบ 34-41 เหรียญสหรัฐฯ ต่อบาร์เรล

www.mitihoon.com