Key summary

• กนง. มีมติเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อปี พร้อมทั้งประเมินเศรษฐกิจไทยในปีนี้หดตัว -6.6% และจะกลับมาขยายตัวที่ 3.2% และ 4.8 ในปี 2021 และ 2022 ตามลำดับ

• EIC มองว่า กนง. จะคงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อเนื่องในปี 2021 เนื่องจาก 1) แม้เศรษฐกิจไทย

มีแนวโน้มฟื้นตัวแต่เป็นไปอย่างช้า ๆ และไม่ทั่วถึง รวมทั้งยังมีความเสี่ยงด้านต่ำและความไม่แน่นอนสูง

2) ภาระหนี้ของทั้งครัวเรือนและภาคธุรกิจที่เพิ่มขึ้นมาก และ 3) แรงกดดันทางเงินเฟ้อที่ยังอยู่ในระดับต่ำในปี 2021

• อย่างไรกีดี ธปท. มีแนวโน้มที่จะผ่อนคลายมาตรการทางการเงิน ผ่านเครื่องมืออื่น ๆ ได้ เพื่อให้สภาพคล่องในระบบที่มีอยู่ในระดับสูงกระจายตัวไปสู่กลุ่มธุรกิจและครัวเรือนที่ได้รับผลกระทบ เช่น การผ่อนคลายเกณฑ์ของมาตรการสินเชื่อดอกเบี้ยต่ำ (soft loan) มาตรการค้ำประกันสินเชื่อเพื่อลดความเสี่ยงด้านเครดิต

การผลักดันให้สถาบันการเงินเร่งปรับปรุงโครงสร้างหนี้ให้เกิดผลในวงกว้าง รวมถึงการคงมาตรการ BSF และ MFLF

• การที่ไทยถูกจัดอยู่ในกลุ่มประเทศที่สหรัฐฯ จับตาการบิดเบือนค่าเงิน (Monitoring List) อาจทำให้ ธปท. เผชิญข้อจำกัดในการดูแลค่าเงินบาทมากขึ้นในระยะถัดไป อย่างไรก็ตาม จากการกลับมาระบาดระลอกใหม่

ของ COVID-19 ในประเทศไทย ซึ่งทำให้ความเสี่ยงด้านต่ำของเศรษฐกิจไทยสูงขึ้น EIC จึงคงมุมมองค่าเงินบาทต่อดอลลาร์สหรัฐที่ 29.5-30.5 ณ สิ้นปี 2021

Key points

กนง. มีมติเอกฉันท์ให้คงอัตราดอกเบี้

และเสมือนว่างงานอยู่ในระดับสูง กนง. จึงคงอัตราดอกเบี้ยนโยบายเพื่

- เศรษฐกิจไทยในปี 2020 จะหดตัว -6.6% ดีกว่าที่ประเมินไว้เดิมที่ -7.8% จากการบริโภคภาคเอกชนที่หดตัวน้

อยลงที่ -1.4% (จากเดิมหดตัวที่ -3.5%) การส่งออกสินค้าที่หดตัวลดลงเป็ น -7.4% (จากเดิมหดตัวที่ -8.2%) และจำนวนนักท่องเที่ยวต่างชาติ ที่ถูกประเมินว่าจะอยู่ที่ 6.7 ล้านคน ส่วนอัตราเงินเฟ้อทั่วไปและอั ตราเงินเฟ้อฟื้นฐานยังเท่ากับกั บประมาณการครั้งก่อนที่ -0.9% และ 0.3% ตามลำดับ - เศรษฐกิจไทยในปี 2021 จะกลับมาขยายตัวได้ที่ 3.2% ปรับลดลงจากประมาณการครั้งก่

อนที่ 3.6% ส่วนในปี 2022 เศรษฐกิจไทยจะขยายตัวได้ที่ 4.8% โดยประมาณการเศรษฐกิจไทยในปี 2021 ที่ปรับลดลงมีปัจจัยสำคั ญมาจากการปรับลดประมาณการนักท่ องเที่ยวต่างประเทศมาอยู่ที่ 5.5 ล้านคน (จากเดิม 9 ล้านคน)

แต่จำนวนนักท่องเที่ยวต่างประเทศจะกลับมาฟื้นตัวชั ดเจนในปี 2022 ที่ 23 ล้านคน เศรษฐกิจไทยจึงขยายตัวสูงในปีดั งกล่าว ซึ่งทำให้เศรษฐกิจกลับเข้าสู่ ระดับก่อนการแพร่ระบาดของ COVD-19 ได้ในช่วงครึ่งหลังของปี 2022 สำหรับอัตราเงินเฟ้อทั่วไปจะกลั บเข้าสู่กรอบเป้าหมายในช่ วงกลางปี 2021 ที่ 1% และจะอยู่ใกล้เคียงกับขอบล่ างของกรอบเป้าหมายตลอดช่ วงประมาณการ - ทั้งนี้ตัวเลขการประมาณการดั

งกล่าวอยู่ภายใต้สมติฐานที่ว่า - ภาครัฐสามารถควบคุมการแพร่

ระบาดของ COVID-19 ในรอบล่าสุดได้และมีการดำเนิ นมาตรการ

ปิดเมืองเฉพาะบางพื้นที่ - ประเทศเศรษฐกิจหลักได้รับวัคซี

นมากกว่า 30% ของประชากรในไตรมาส 2 ปี 2021 ส่วน 20% ของประชากรไทยจะได้รับวัคซี นในช่วงไตรมาสที่ 4 ของปี 2021 - ไทยจะเริ่มเปิดรับนักท่องเที่

ยวต่างชาติที่ได้รับวัคซีน (แต่ต้องมีใบรับรองการฉีดวัคซี นและการตรวจเชื้อ) โดยไม่ต้องกักตัว ในไตรมาส 2 ปี 2021 - ประเทศส่วนใหญ่รวมถึงไทยได้รั

บวัคซีนจนเกิดภูมิคุ้มกันหมู่ ในช่วงครึ่งหลังของปี 2022 และไทยเริ่มเปิดรับนักท่องเที่ ยวต่างชาติโดยไม่ต้องมีเงื่ อนไขการฉีดวัคซีนและการกักตัว

- ภาครัฐสามารถควบคุมการแพร่

กนง. ประเมินว่าสภาพคล่

ที่แข็งค่าขึ้น โดย กนง. ประเมินว่าธุรกิจและครัวเรื

มาตรการภาครั

กนง. ยังคงให้น้ำหนักกับการสนับสนุ

ที่มีเป้าหมายเพื่อรักษาเสถี

Implication

EIC มองว่า กนง. จะคงอัตราดอกเบี้ยนโยบายที่ 0.5% ต่อเนื่องในปี 2021 เนื่องจาก

1.แม้เศรษฐกิจไทยมีแนวโน้มฟื้นตัวแต่เป็นไปอย่างช้า ๆ และไม่ทั่วถึง รวมถึงยังมีความเสี่ยงด้านต่ำ

และความไม่แน่นอนสูง โดย กนง. ประเมินว่าเศรษฐกิจไทยในปีหน้าจะขยายตัวเพียง 3.2% และมีความเสี่ยงด้านต่ำอยู่มาก ประกอบกับมุมมองของ EIC ที่ประเมินว่า รอยแผลเป็นทางเศรษฐกิิจจะยังส่งผลต่อแนวโน้มการฟื้นตัวของเศรษฐกิจไทย สะท้อนจากการเปิดกิจการที่น้อยลง การปิดกิจการที่มากขึ้น และภาวะตลาดแรงงานที่ยังคงเปราะบางจากการว่างงานที่ยังคงสูง ชั่วโมงการทำงานที่ต่ำ และจำนวนแรงงานนอกระบบที่เพิ่มมากขึ้น ด้วยเหตุนี้ การฟื้นตัวของเศรษฐกิจไทยจึงจะเป็นไปอย่างช้า ๆ

2.ภาระหนี้ของทั้งครัวเรือนและภาคธุรกิจที่เพิ่มขึ้นหลังเผชิญวิกฤต โดยตััวเลขหนี้ครััวเรืือนไตรมาส 2 ปี 2020 อยู่่ในระดัับสููงสุุดเป็นประวััติิการณ์์ที่่ 83.8% ต่่อ GDP ขณะที่ข้อมูลของ IIF ก็บ่งชี้ว่าหนี้ภาคธุรกิจปรับสูงขึ้นเช่นกัน จึงทำให้ในระยะต่่อไป ครััวเรืือนและธุรกิจจะต้้องซ่อมแซมงบดุลที่อ่อนแอลง ส่่งผลให้้การใช้้จ่่ายและการลงทุนมีแนวโน้้มฟื้นตััวช้้า ดังนั้น ระดับอัตราดอกเบี้ยที่ต่ำจะเป็นสิ่งจำเป็น เพื่อช่วยลดภาระดอกเบี้ยจ่ายในระบบเศรษฐกิจ

3.แรงกดดันทางด้านเงินเฟ้อที่ยังอยู่ในระดับต่ำในปี 2021 โดยอัตราเงินเฟ้อที่มีแนวโน้มอยู่ ณ ระดับต่ำกว่าระดับเป้าหมายต่อเนื่องไปจนถึงกลางปี 2021

อย่างไรกีดี ธปท. มีแนวโน้มที่จะผ่อนคลายมาตรการทางการเงิน ผ่านเครื่องมืออื่น ๆ ได้ ดังนี้

- ผ่อนคลายเกณฑ์ของมาตรการสินเชื่อดอกเบี้ยต่ำ (soft loan) เพื่อจูงใจให้สถาบันการเงินปล่อยกู้มากขึ้น โดยในปัจจุบันผู้ที่สามารถเข้าถึงมาตรการสินเชื่อ soft loan มีค่อนข้างต่ำ จากข้อมูลล่าสุดมียอดอนุมัติสินเชื่อเพียง 1.2 แสนล้านบาทจากวงเงินทั้งหมด 5 แสนล้านบาท โดยเฉพาะสินเชื่อที่มีวงเงินน้อยมีอัตราการเข้าถึง soft loan ที่ค่อนข้างต่ำ นอกจากนี้ การขยายตัวของสินเชื่อของ SMEs ก็ยังหดตัวต่อเนื่อง ซึ่งส่วนหนึ่ง

เป็นผลจากสถาบันการเงินไม่มีแรงจูงใจมากพอที่จะปล่อยกู้ ดังนั้น ธปท. จึงมีแนวโน้มที่จะออก พ.ร.ก. soft loan ฉบับใหม่เพื่อผ่อนคลายข้อจำกัดของมาตรการเดิม โดยกฏเกณฑ์ที่อาจถูกปรับได้ เช่น

– การปรับขึ้นอัตราดอกเบี้ยที่สถาบันการเงินนำไปปล่อยกู้ จากระดับปัจจุบันที่ 2%

– การปล่อยกู้ร่วมกับ ธ.พ. ให้แก่ SMEs

– การขยายวงเงินกู้ จากเดิมที่กู้ได้ไม่เกิน 20% ของยอดสินเชื่อคงค้าง

– การขยายวงเงินค้ำประกันโดย บสย.

* คงมาตรการกองทุนเพื่อรักษาสภาพคล่องของการระดมทุนในตลาดตราสารหนี้ (BSF) และมาตรการช่วยเหลือกองทุนรวมที่ได้รับผลกระทบจากการขาดสภาพคล่องในตลาดการเงิน (MFLF) โดยสองมาตราการนี้เป็นมาตรการประเภทหลังพิง (Backstop) ซึ่งจะช่วยเสริมสร้างความเชื่อมั่นของนักลงทุน โดยเฉพาะในสถานการณ์ปัจจุบันที่ COVID-19 กลับมาแพร่ระบาดอีกครั้ง นอกจากนี้ หากนักลงทุนเกิดความกังวลสูง (panic) จนทำให้เกิดการเทขายสินทรัพย์อย่างรวดเร็วและตลาดการเงินขาดสภาพคล่อง มาตรการข้างต้นนี้จะเป็นเครื่องมือสำคัญที่จะดูแลเสถียรภาพระบบการเงิน ทั้งแก่ภาคธุรกิจและกองทุนรวมตราสารหนี้

* อย่างไรก็ดี โอกาสในการจัดตั้งบริษัทบริหารสินทรัพย์ (AMC) และดำเนินมาตรการโกดังพักหนี้ (Warehousing) มีน้อยลงภายใต้สถานการณ์ปัจจุบัน โดยจากการสื่อสารของผู้ว่าธนาคารแห่งประเทศไทยระบุว่า ในปัจจุบันธนาคารพาณิชย์ยังมีความสามารถที่จะจัดการสัดส่วนสินเชื่อด้อยคุณภาพต่อสินเชื่อรวม (NPL ratio) ได้ แม้ว่ายอดคงค้างสินเชื่อด้อยคุณภาพจะปรับสูงขึ้นตามภาวะเศรษฐกิจ นอกจากนี้ ธปท.

ยังมองว่ามาตรการช่วยเหลือลูกหนี้ที่ได้ดำเนินไปตั้งแต่ต้นปีช่วยแก้ไขปัญหาได้ตรงจุดกว่า สะท้อนจากยอดหนี้ของธนาคารพาณิชย์ที่สามารถกลับมาชำระหนี้ได้หลังจากมาตรการพักหนี้สิ้นสุดลงในเดือนตุลาคมสูงถึง 66% ของยอดหนี้ทั้งหมด ในขณะที่อีก 32% อยู่ในระหว่างการปรับโครงสร้างหนี้เป็นรายกรณี และมีเพียงแค่ 2% เท่านั้นที่ยังไม่สามารถติดต่อได้ ซึ่ง ธปท. ได้มีการเร่งรัดให้ธนาคารพาณิชย์ติดต่อดูแลโดยเร็ว

ทั้งนี้หากการระบาดของ COVID-19 ในไทยล่าสุดส่งผลให้เศรษฐกิจไทยหดตัวรุนแรงกว่าที่ กนง. ประเมินไว้ในรอบนี้

ก็มีโอกาสที่อัตราดอกเบี้ยนโยบายจะถูกปรับลงได้อีก 1 ครั้ง (0.25%) สำหรับในกรณีฐาน EIC ประเมินว่าการระบาดของ COVID-19 จะยังอยู่ในระดับที่สามารถควบคุมได้ ทำให้ภาครัฐไม่มีความจำเป็นต้องดำเนินมาตรการปิดเมือง

อย่างเข้มงวดเหมือนในช่วงไตรมาส 2 ปีนี้ เศรษฐกิจไทยจึงมีแนวโน้มไม่หดตัวรุนแรงเท่ากับในช่วงดังกล่าว ดังนั้น กนง. จึงน่าจะคงอัตราดอกเบี้ยเพื่อรักษาขีดความสามารถในการผ่อนคลายนโยบายการเงินไว้ (policy space) เพื่อรองรับความเสี่ยงด้านต่ำของเศรษฐกิจในอนาคตที่อาจมาจากการระบาดที่รุนแรงขึ้น หรือประสิทธิภาพและความสามารถในการแจกจ่ายวัคซีนน้อยกว่าคาด เป็นต้น อย่างไรก็ดี หากการแพร่ระบาดยังไม่ทุเลาลงและจำเป็นต้องมีการออกมาตรการ

ปิดเมืองที่เข้มงวดขึ้นมากและเป็นวงกว้าง (nation-wide lockdown) ก็จะส่งผลให้เศรษฐกิจไทยในปีหน้าฟื้นตัวช้ากว่าที่ กนง. และ EIC ประเมินไว้ในกรณีฐาน ซึ่งอาจทำให้มีการพิจารณาลดอัตราดอกเบี้ยนโยบายเพิ่มเติมได้อีก 1 ครั้ง (0.25%)

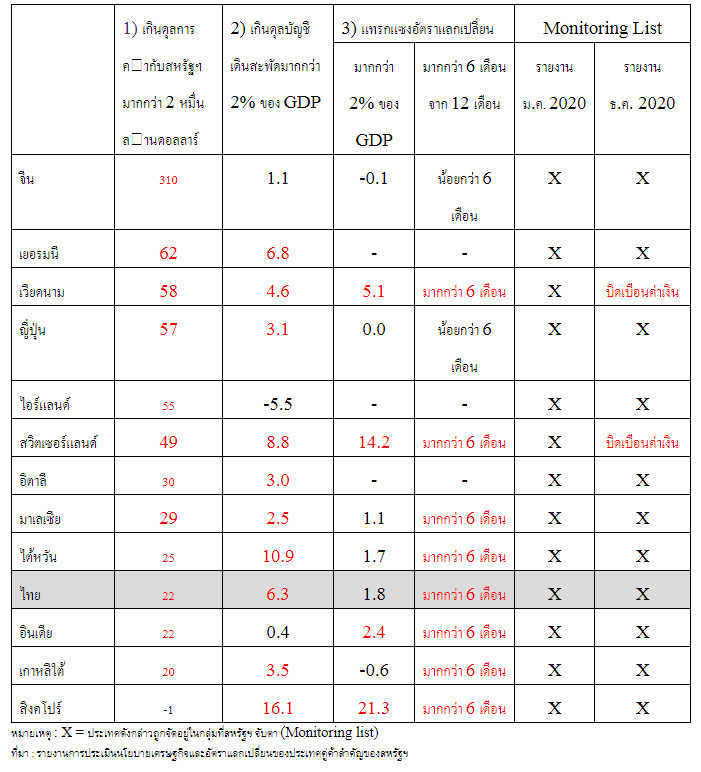

กระทรวงการคลังสหรัฐฯ ระบุ สวิตเซอร์แลนด์และเวียดนามเข้าข่ายประเทศที่มีการบิดเบือนค่าเงินเพื่อสร้างความได้เปรียบทางการค้า (currency manipulator) ส่วนไทยถูกจัดอยู่ในกลุ่มประเทศที่ต้องจับตา (Monitoring List) โดยสวิตเซอร์แลนด์และเวียดนามเข้าเงื่อนไขทั้ง 3 ข้อที่สหรัฐฯ กำหนดไว้ดังนี้

เกินดุลการค้ากับสหรัฐฯ ตั้งแต่ 2 หมื่นล้านดอลลาร์สหรัฐขึ้นไป ในรอบ 1 ปี

ดุลบัญชีเดินสะพัดเกินดุลมากกว่า 2% ของ GDP ในรอบ 1 ปี

ธนาคารกลางแทรกแซงตลาดอัตราแลกเปลี่ยนมากกว่า 2% ต่อ GDP และแทรกแซงตลาดอัตราแลกเปลี่ยน 6 เดือนขึ้นไปจากในรอบ 12 เดือน

สำหรับประเทศที่เข้าเงื่อนไขจาก 2 ใน 3 จะถูกระบุให้เป็นกลุ่มประเทศที่สหรัฐฯ จับตา ซึ่งในรายงานครั้งนี้สหรัฐฯ

ได้เพิ่ม ไทย อินเดีย และไต้หวัน เข้าไปอยู่ในกลุ่มดังกล่าว จากเดิมที่มี จีน[1] ญี่ปุ่น เกาหลีใต้ สิงคโปร์ มาเลเซีย เยอรมนี และอิตาลี โดยในกรณีของไทยรายงานระบุว่า ตั้งแต่สิ้นไตรมาสที่ 2 ของปี 2019 ถึงไตรมาสที่ 2 ของปี 2020 ไทยเกินดุลการคากับสหรัฐฯ 2.2 หมื่นล้านบาท มีดุลบัญชีเดินสะพัดเกินดุลที่ 6.3% ของ GDP และมีการแทรกแซงอัตราแลกเปลี่ยนมากกว่า 6 เดือน อย่างไรก็ดี ปริมาณการแทรกแซงยังอยู่ที่ 1.8% ของ GDP เป็นผลให้ไทยเข้าเงื่อนไขเพียง 2 ข้อแรกเท่านั้น จึงยังไม่ถูกจัดเป็นประเทศที่มีการบิดเบือนค่าเงิน (ตารางที่ 1)

ตารางที่ 1 : เงื่อนไขของการถูกจัดเป็นประเทศที่มีการบิดเบือนค่าเงินเพื่อสร้างความได้เปรียบทางการค้า (currency manipulator)

ประเทศที่ถูกระบุว่ามีการบิดเบือนค่าเงินมีความเสี่ยงที่สหรัฐฯ จะดำเนินมาตรการตอบโต้ทางการค้าได้ แม้ว่าประเทศไทยจะยังไม่ถูกจัดเป็นประเทศที่มีการบิดเบือนค่าเงิน แต่ก็มีความเสี่ยงค่อนข้างมากในรายงานครั้งถัดไป (ปกติจะเผยแพร่ทุก ๆ 6 เดือน) โดยสหรัฐฯ จะมีมาตรการตอบโต้ต่อประเทศที่มีการบิดเบือนค่าเงินดังนี้

- หากประเทศดังกล่าวไม่สามารถแก้ไขสถานะบิดเบือนค่าเงินภายใน 1 ปีหลังจากที่ถูกกล่าวหา สหรัฐฯ

อาจปรับเงื่อนไขของนโยบายทางการค้า และจำกัดการเข้าถึงแหล่งเงินทุน

1. ไม่สามารถเข้าถึงเงินทุนของ The Overseas Private Investment Corporation ซึ่งเป็นหน่วยงานรัฐของสหรัฐฯ ที่มีหน้าที่ช่วยเหลือประเทศที่กำลังพัฒนา

2. ไม่สามารถทำสัญญาจัดซื้อจัดจ้างเกี่ยวกับสินค้าและบริการกับสหรัฐฯ

3. ให้ผู้แทนการค้าสหรัฐ (USTR) เจรจาข้อตกลงการค้าทวิภาคีหรือภูมิภาคอีกครั้ง

4. ให้ IMF ดำเนินการติดตามนโยบายอัตราแลกเปลี่ยนอย่างเข้มงวดมากขึ้น - นอกจากนี้ สหรัฐฯ อาจพิจารณาดำเนินมาตรการตอบโต้ทางการค้าผ่านการขึ้นภาษีนำเข้า ธุรกิจสหรัฐฯ

อาจพิจารณายื่นคำร้องไปยังกระทรวงพาณิชย์ โดยอ้างว่าอุตสาหกรรมของตนได้รับผลจากการทุ่มตลาดของสินค้านำเข้า เนื่องจากสินค้าของประเทศคู่ค้าได้รับการอุดหนุนจากรัฐบาลต่างประเทศ (ซึ่งการที่รัฐบาลต่างประเทศแทรกแซงให้สกุลเงินของตนอ่อนค่าในที่นี้ ถูกมองว่าเป็นการอุดหนุนประเภทหนึ่ง) เป็นผลให้สหรัฐฯ อาจขึ้นภาษีกับสินค้าดังกล่าวได้ เช่น ในวันที่ 5 พฤศจิกายน กระทรวงพาณิชย์สหรัฐฯ ได้ปรับขึ้นภาษีนำเข้ายางรถยนต์์จากเวียดนามที่อัตรา 6.23%-10.08% เนื่องจากสินค้าดังกล่าวได้เปรียบจากการอ่อนค่า

ของเงินดอง

อย่างไรก็ดี กระบวนการลงโทษในครั้งนี้จะถูกตัดสินภายใต้รัฐบาลของไบเดน ซึ่งมีท่าทีที่แข็งกร้าวต่อการดำเนินนโยบายการค้าระหว่างประเทศน้อยกว่าทรัมป์

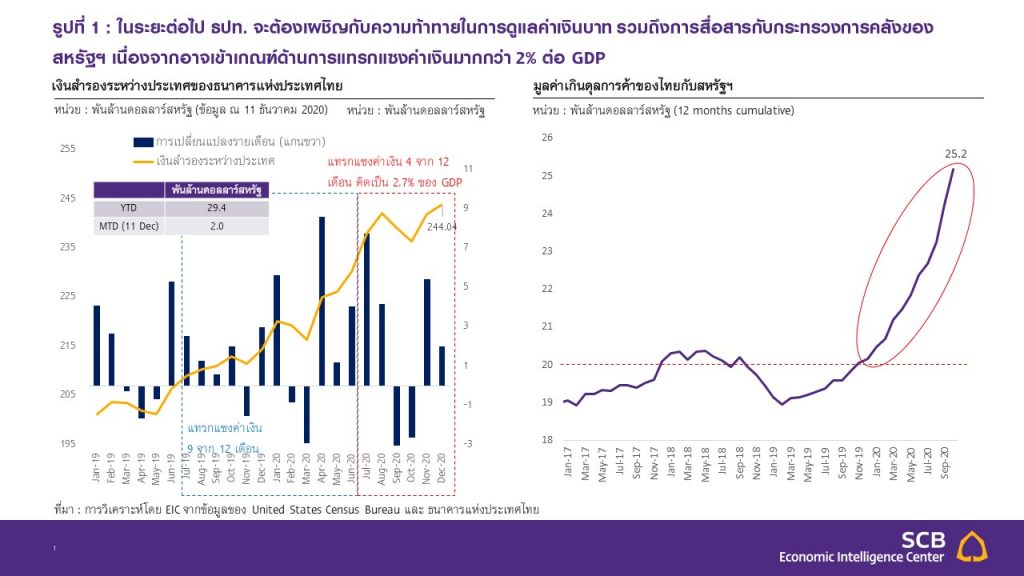

การที่ไทยถูกจัดอยู่ในกลุ่มประเทศที่สหรัฐฯ จับตา (Monitoring List) อาจทำให้ ธปท. เผชิญข้อจำกัดในการดูแลค่าเงินบาทมากขึ้นในระยะถัดไป โดยหลังจากที่ไทยถูกจัดอยู่ใน monitoring list เมื่อวันที่ 16 ธันวาคม 2020 ค่าเงินบาทปรับแข็งค่าขึ้น 0.7% มาอยู่ที่ราว 29.7 บาทต่อดอลลาร์สหรัฐในวันต่อมา อย่างไรก็ดี หลังจากที่ไทยเผชิญกับการกลับมาระบาดของ COVID-19 ระลอกใหม่ เงินบาทปรับอ่อนค่าลงอย่างรวดเร็วราว 1% มาอยู่ที่ประมาณ 30.2 ณ สิ้นวันที่ 23 ธันวาคม 2563 ในระยะถัดไป EIC ประเมินว่า ไทยมีความเสี่ยงที่จะเข้าทั้ง 3 เกณฑ์ของสหรัฐฯ และถูกระบุว่าเป็นประเทศที่ทำการแทรกแซงค่าเงินเพื่อความได้เปรียบทางการค้า โดยเงื่อนไขสุดท้ายที่ไทยยังไม่เข้าเกณฑ์คือปริมาณการแทรกแซงเงินบาท ซึ่ง EIC มองว่ามีความเสี่ยงสูงที่ไทยจะเข้าทั้ง 3 เกณฑ์ของสหรัฐฯ ในรายงานครั้งถัดไป ดังนั้น ธปท. จะต้องเผชิญกับความท้าทายในการเข้าดูแลค่าเงินบาทในระยะต่อไป รวมถึงการสื่อสารกับกระทรวงการคลังของสหรัฐ

อย่างไรก็ตาม จากการกลับมาระบาดระลอกใหม่ของ COVID-19 ในประเทศไทย ซึ่งทำให้ความเสี่ยงด้านต่ำของเศรษฐกิจไทยสูงขึ้น EIC จึงคงมุมมองค่าเงินบาทต่อดอลลาร์สหรัฐที่ 29.5-30.5 ณ สิ้นปี 2021

รูปที่ 1 : ในระยะต่อไป ธปท. จะต้องเผชิญกับความท้าทายในการดูแลค่าเงินบาท รวมถึงการสื่อสารกับกระทรวงการคลังของสหรัฐฯ เนื่องจากอาจเข้าเกณฑ์ด้านการแทรกแซงค่าเงินมากกว่า 2% ต่อ GDP

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของ United States Census Bureau และธนาคารแห่งประเทศไทย

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของ United States Census Bureau และธนาคารแห่งประเทศไทย

บทวิเคราะห์จาก… https://www.scbeic.com/th/detail/product/7290

ผู้เขียนบทวิเคราะห์ : ดร. กําพล อดิเรกสมบัติ (kampon.adireksombat@scb.co.th)

ผู้อำนวยการอาวุโส และหัวหน้าฝ่ายวิจัยด้านเศรษฐกิจและตลาดการเงิน

วชิรวัฒน์ บานชื่น (wachirawat.banchuen@scb.co.th)

นักเศรษฐศาสตร์อาวุโส

พงศกร ศรีสกาวกุล (pongsakorn.srisakawkul@scb.co.th)

นักวิเคราะห์

Economic Intelligence Center (EIC)

ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

EIC Online: www.scbeic.com