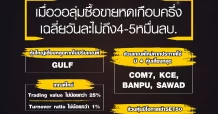

แม้ช่วงนี้ตลาดหุ้นไทยจะแกว่งตัวอย่างผันผวน จากสถานการณ์การแพร่ระบาดของไวรัส Covid-19 ที่รุกราม และอาจจะเข้ามาส่งผลกระทบต่อระบบการลงทุนและเศรษฐกิจในประเทศ แต่การลงทุนในสินทรัพย์เสี่ยงอย่าง “ตลาดหุ้นไทย”นั้น “นักวิเคราะห์หลายค่าย” ต่างให้ความเห็นว่า นักลงทุนยังสามารถ “เลือกเข้าสะสมหุ้น”ได้ แต่ต้องเลือกหุ้นที่มีประเด็นเฉพาะตัว อย่าง หุ้นที่มีกำไรQ1/64 แข็งแกร่ง ,หุ้นที่ได้รับประโยชน์บาทอ่อนค่า และ หุ้นได้รับประโยชน์จาก Work From Home (WFH)

ทั้งนี้จากการเข้าสำรวจอัตราแลกเปลี่ยนจากทางเว็บไซต์ของทางธนาคารแห่งประเทศไทย (ธปท.) พบว่าในช่วงQ1/64 ค่าเงินบาทอ่อนค่าลงถึง 4.16% (29.99บ.ต่อดอลลาร์ (สิ้น31ธ.ค.63) เทียบ 31.24บ.ต่อดอลลาร์ (สิ้น31 มี.ค.64)) และยังมีแนวโน้มอ่อนค่าลงอย่างต่อเนื่องในช่วงต้น Q2/64

ดังนั้น ทาง บล.โกลเบล็ก หรือ GBS จึงได้ “คัด 12 หุ้นเด่นน่าลงทุนรับอ่อนค่า-WFH” โดยหุ้นที่ได้รับประโชยน์บาทอ่อนค่านั้น นำโดย KCE, HANA, DELTA และ SMT เนื่องจากรายได้ส่วนใหญ่มาจากการส่งออก ซึ่งการอ่อนค่าของเงินบาททุกๆ 1 บาท จะส่งผลให้กำไรเพิ่นขึ้น และ “หุ้นที่ได้รับประโชยน์ WFH” ได้แก่ SIS,COM7,SYNEX,HMPRO,ILM,ITEL,INSET,NETBAY

KCEดาวเด่นออเดอร์ทะลัก

ด้าน “บล.เคทีบี (ประเทศไทย)” ยกให้ KCE เป็นหุ้นเด่น น่าลงทุน โดย KCE เป็นผู้ผลิตและจำหน่ายแผ่นพิมพ์วงจรอิเล็กทรอนิกส์ (Printed Circuit Board หรือ PCB) ล่าสุดขยายกำลังการผลิตรองรับ Demand รถ EV เพราะปัจจุบันมี Order จองไลน์การผลิต PCB เต็มถึงQ2/64 เป็นผลจาก Demand PCB สูงสุดในรอบ 10 ปี จากสถานการณ์ COVID-19 ทำให้ผู้บริโภคหันมาใช้อุปกรณ์เทคโนโลยีเพิ่มขึ้น ส่งผลให้ lead time ยาวถึง 14 สัปดาห์ จากเดิมที่ 4 สัปดาห์

ดังนั้นปี 64 บริษัทจึงมีแผนขยายกำลังการผลิต PCB special grade เพิ่มขึ้นอีกราว 2 เท่า จากกำลังการผลิตเดิมที่ 300,000-350,000 ตารางฟุต/เดือน คาดจะสามารถทยอยเปิดสายการผลิตในช่วง Q3/64 นอกจากนี้ปี 65 ยังมีแผนสร้างโรงงานที่มีกำลังการผลิตสูงถึง 2 ล้านตารางฟุต/เดือน คาดจะสามารถทยอยเปิดสายการผลิตได้ใน Q1/65 (ปัจจุบันมีกำลังการผลิตอยู่ที่ 2.7 ล้านตารางฟุต/เดือน) เพื่อรองรับความต้องการ PCB ที่อยู่ในระดับสูงทั้งจากลูกค้าเก่าและลูกค้าใหมในอนาคต

ลุ้นรายใหญ่Top 5ป้อนดีล

ดังนั้นในปี 64 ฝ่ายวิจัยปรับกำไรสุทธิขึ้น 20% เป็น 2,225 ล้านบาท หรือเติบโต 97% จากปีก่อน และปี 64 ปรับกำไรสุทธิขึ้น 57% เป็น 3,374 ล้านบาท เติบโต 52% จากปีก่อน เพราะ 1.ยอดขายสกุล USD เพิ่มขึ้นต่อเนื่องเป็น 536 ล้านเหรียญสหรัฐฯ (+20% YoY) จากการขยายกำลังการผลิตเพิ่มจากโรงงานแห่งใหม่ราว 20% และ 2. Gross profit margin เพิ่มขึ้นเป็น 30% จากประสิทธิภาพในการผลิตที่ปรับตัวดีขึ้น อย่างไรก็ตามประมาณกำไรมี upside จากการลูกค้ารายใหม่ ซึ่งมีแนวโน้มเป็นลูกค้ารายใหญ่ติดอันดับ Top 5 ของบริษัท แนะนำ “ซื้อ” เป้าหมาย 70 บาท

SISวัฎจักรขาขึ้นรอบใหม่

ทั้งนี้ยังเลือกลงทุนในหุ้น “บมจ.เอสไอเอส ดิสทริบิวชั่น (ประเทศไทย) หรือ SIS” เพราะประเมินว่ารายได้บริษัทจะขยายตัวจากยอดขายกลุ่มสมาร์ทโฟนที่สูงขึ้น, การใช้ data center และ cloud business เพิ่มขึ้นเพื่อลดต้นทุนในการดำเนินงานด้าน IT ของลูกค้า รวมทั้งสถานการณ์สินค้าที่ขาดตลาดทยอยกลับมาเป็นปกติ และไม่มีค่าใช้จ่ายสำรองหนี้สงสัยจะสูญของลูกหนี้รายใหญ่เหมือนปี 63 ที่ 97 ล้านบาท

โดยปี 64 คาดกำไรสุทธิที่ 774 ล้านบาท เติบโต 30% จากปีก่อน จาก 1.รายได้ที่จะขยายตัว 16% จากปีก่อน ใกล้เคียงกับ Gartner forecast ที่ประเมินอัตราการขยายตัวของสินค้ากลุ่ม software และ devices ในไทยปี64ที่ เติบโต 14%จากปีก่อน และ 12% จากปีก่อน รวมทั้งยอดขายกลุ่มสมาร์ทโฟนทั่วโลกที่จะขยายตัว 11% จากปีก่อน ซึ่งมีสัดส่วนยอดขายกลุ่ม 5G เพิ่มขึ้นเป็น 35% จากยอดขายสมาร์ทโฟนรวม

ดังนั้นประเมินว่า SIS ควรที่จะเทรด premium มากขึ้น และใกล้เคียงกับ SYNEX จาก 1. ROE ในระยะยาวที่จะเพิ่มขึ้นเป็น 26%, 2. ผลการดำเนินงานของบริษัทจะกลับมาเป็นวัฎจักรขาขึ้นรอบใหม่ ตามความต้องการสินค้าไอทีเพิ่มขึ้นสูง และเทคโนโลยีที่มีการพัฒนาอย่างต่อเนื่อง และ 3.แนวโน้มยอดขายสินค้า IoT จะที่เพิ่มขึ้น เพื่อเข้าสู่สังคม Smart environment โดยเฉพาะสินค้าของ Xiaomi ที่ SIS มีส่วนแบ่งทางการตลาดในไทยมากกว่า 70% ดังนั้น แนะนำ “ซื้อ”เป้าหมาย 30 บาท

www.mitihoon.com